Alice au Pays des Merveilles

La volatilité des marchés financiers et la stabilité des données macroéconomiques suivent une trajectoire divergente. C’est un signe à la fois rassurant et inquiétant, selon l’approche des systèmes économiques ou financiers. Même si, comme on l’entend souvent dire, les marchés financiers ont anticipé 15 des 10 dernières récessions, il est juste d'inclure les changements de tendance sur les marchés financiers dans le scénario macroéconomique. En particulier, dans ce numéro d’Investor Insights, nous verrons que la hausse des taux d'intérêt à l'origine de la correction des marchés actions début février peut sensiblement influencer la trajectoire de croissance d'une économie. Les taux d’intérêt affectent une économie de trois manières différentes que nous aborderons plus en détail dans la seconde partie de cet article.

Commençons par nous pencher sur la situation économique générale. Toutes les études menées en début d’année témoignent d'un niveau de confiance élevé dans l’avenir. C’est le cas aussi bien pour les consommateurs que pour les chefs d’entreprise. L’optimisme modéré qui a accompagné la reprise économique se transforme progressivement en optimisme tout court.

Les taux de chômage continuent de baisser dans les grandes économies et, malgré des niveaux parfois déjà très bas, les créations d’emplois demeurent vigoureuses. Cet environnement donne confiance aux consommateurs qui y voient les signes d'un avenir prometteur.

Le sentiment est également positif chez les chefs d'entreprise. Les carnets de commandes sont bien remplis et les indicateurs avancés atteignent des niveaux élevés, le tout soutenu par des données économiques solides. L’an dernier, la croissance mondiale a été robuste (+3,7 %). La production industrielle s'est globalement accélérée, le taux d’utilisation du capital augmente sans discontinuer et un cycle d’investissement commence à prendre forme. Tous ces éléments se traduisent par l’augmentation des bénéfices des entreprises.

Mais dans ce paradis économique, certaines données montrent des signes de fatigue. Rien de bien préoccupant à ce stade, mais elles indiquent que le cycle conjoncturel évolue au fil du temps. Aujourd’hui dans sa phase avancée, il se fragilise.

La situation aux États-Unis et en Europe est très similaire. Face aux statistiques positives, les prévisions de croissance économique ont été revues à la hausse pour 2018 et 2019. La Chine ralentit progressivement, comme prévu. Selon Pékin, la croissance devrait avoisiner 6,5 % cette année. Enfin, le Japon est resté fidèle à lui-même, faible mais stable.

Si la situation décrite ci-dessus est correcte, il est presque impossible de ne pas prédire un avenir radieux aux économies et aux marchés financiers. Toutefois, des statistiques conjoncturelles positives en fin de cycle sont souvent synonymes de pressions inflationnistes émergentes et de hausse des taux d’intérêt. Cette conséquence logique préoccupe les investisseurs et a été à l’origine de la correction des marchés financiers observée en février. Mais nous y reviendrons plus en détail dans la seconde partie de cet article.

Outre la hausse des taux d’intérêt, deux événements politiques sont récemment venus troubler la sérénité des investisseurs : la victoire des partis populistes aux élections en Italie et l’intention de l’administration Trump de taxer les importations d’acier et d'aluminium.

En Italie, risque économique numéro un pour la zone euro, les résultats des élections reflètent clairement le mécontentement d’un large pan de la population qui n’est pas uniquement dû à l’économie et à la disparité nord-sud. Même si l’économie est encore convalescente et que le chômage reste trop élevé, la confiance des ménages et des entreprises est repartie à la hausse. L’exaspération populaire est dirigée contre le monde politique. Premièrement, les résultats des élections ont sanctionné les partis au pouvoir précédents et montrent l’insatisfaction d'une majorité d’Italiens face à l’incapacité de l’exécutif à changer l’Italie. Deuxièmement, l’Europe laisse l’Italie se débrouiller seule avec l'afflux massif de migrants mais s’autorise à s'ingérer dans les affaires budgétaires du pays, ce qui alimente le ressentiment anti-européen. Au cours de la crise de l’euro il y a quelques années, l’Europe a imposé l’austérité sans laisser beaucoup de marge de manœuvre. Bien entendu, l’Italie n’a pas réussi à engager les réformes économiques nécessaires exigées par l’Europe et demeure donc fragile. Quoi qu'il en soit, la situation actuelle est délicate et les relations politiques entre l’Europe et l’Italie risquent fort de se tendre. Au moment où nous rédigeons cet article, les marchés financiers restent confiants malgré les incertitudes pesant sur le nouveau gouvernement.

Cette relative sérénité peut s’expliquer par le second événement politique d’importance internationale, à savoir l'intention du président Trump d’imposer des droits de douane sur l’aluminium et l’acier. Cette annonce a entraîné la démission d'un conseiller proche du président, Gary Cohn, considéré comme l’un des derniers « mondialistes » de l’administration Trump.

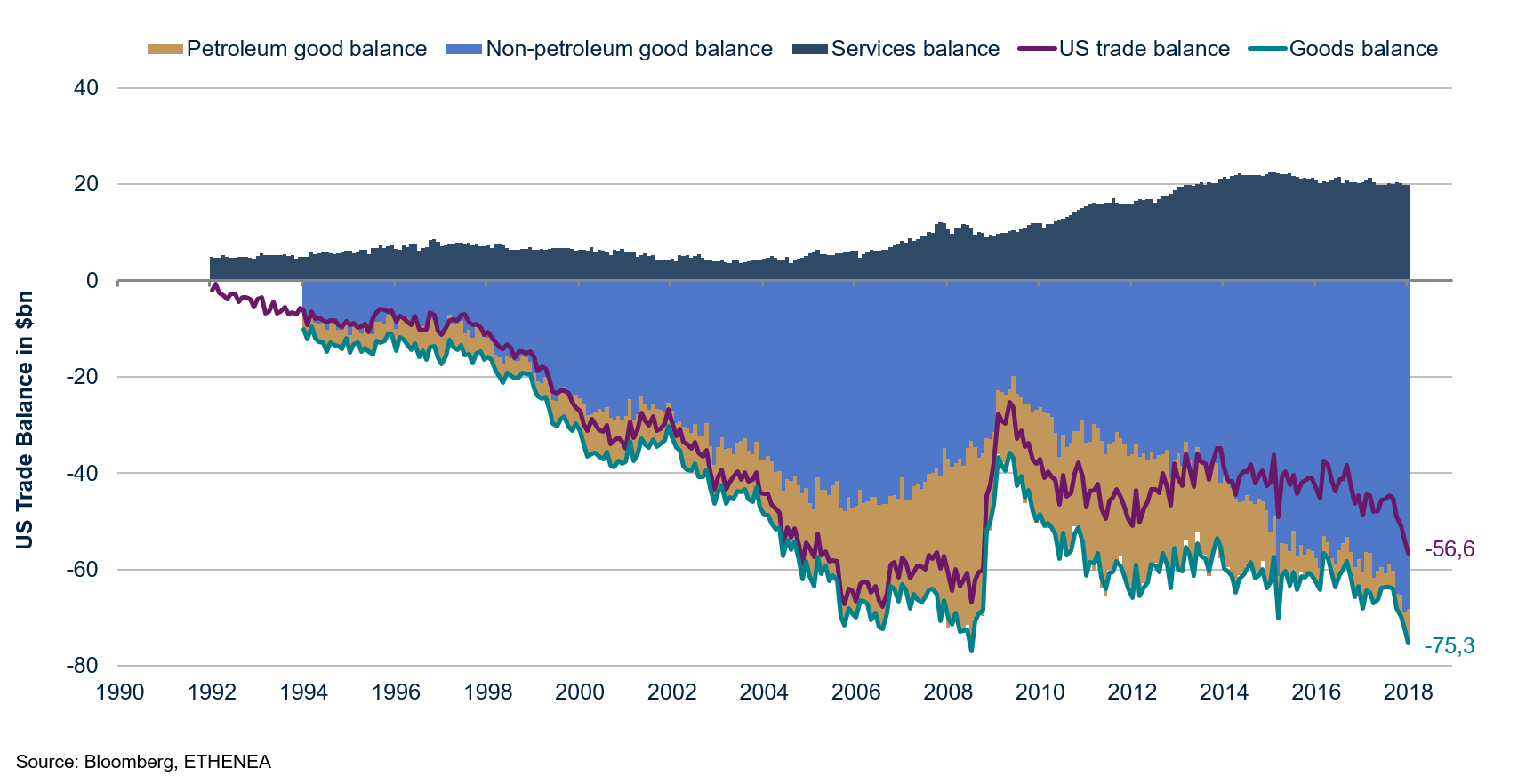

Le déficit de la balance commerciale américaine s’aggrave, comme le montre le graphique 1. En janvier, il a atteint plus de 50 milliards USD sous l’effet d’une augmentation des importations de biens non pétroliers et d’une dégradation de la balance des services. À noter que la balance des produits pétroliers est presque revenue à l’équilibre grâce au gaz de schiste. Le déficit croissant de la balance commerciale reflète donc une dégradation de la compétitivité internationale des États-Unis, qui ne tient pas uniquement à l’acier et à l’aluminium. Il est plus que probable que d’autres barrières douanières voient le jour.

Graphique 1 : Le déficit commercial des États-Unis se creuse

Depuis un certain temps, le cycle conjoncturel mondial est soutenu par un cycle industriel largement responsable de l’accélération récente du commerce international. Si l’application de droits de douane n’est jamais une bonne idée en période de mondialisation de l’offre et des chaînes de production, elle est particulièrement maladroite et dangereuse par les temps qui courent car elle risque de tuer dans l'œuf le tout jeune cycle d’investissement.

Alors que les statistiques ne donnent pas de signes de faiblesse, nous remarquons que les moteurs de la croissance changent, ce qui fragilise sa composition. La croissance du PIB américain devient progressivement plus dépendante de l’investissement que de la consommation privée. Selon nous, deux facteurs expliquent ce glissement appelé à gagner en importance dans les trimestres à venir. Premièrement, la dynamique du marché de l’emploi ralentit. Le taux de chômage diminue moins rapidement qu’avant. En d’autres termes, l’augmentation du nombre de nouveaux salariés et donc de consommateurs est en perte de vitesse. Deuxièmement, la reprise mondiale du secteur manufacturier et la hausse rapide de l’utilisation des capacités se traduisent par l’augmentation des besoins d’investissement. Ces deux dernières années, les perspectives de dépenses d’investissement (capex) se sont sensiblement améliorées et se situent déjà à un niveau élevé, comme le confirment les indicateurs américains.

La fragilité de la croissance provient du cycle d’investissement, une composante du PIB connue pour sa volatilité qui dépend des perspectives de croissance et du niveau des taux d’intérêt. Or, les premières sont déjà positives et les seconds s’apprêtent à augmenter, ce qui rend les investissements de moins en moins rentables.

D’après son graphique à points, la Réserve fédérale (Fed) relèvera ses taux directeurs à trois reprises cette année et le taux cible des Fed Funds devrait dépasser les 2 % à la fin 2018. Bien qu’elle ne soit pas encore en phase de resserrement monétaire, la Banque centrale européenne (BCE) mettra un terme à son programme d’assouplissement quantitatif (QE) cette année et relèvera sans doute ses taux directeurs à partir de l’année prochaine. Même si le relèvement des taux n’est une surprise pour personne, certaines modalités demeurent incertaines. Les deux principales sont le rythme de hausse et le niveau jusqu'auquel les taux d’intérêt grimperont.

Le ciblage de l’inflation constitue incontestablement l’objectif principal poursuivi par les banques centrales. Afin d’asseoir leur crédibilité dans un cadre bien défini, les banques centrales justifient les diverses actions menées dans le contexte de la stabilité des prix. Ainsi, officiellement, la BCE n’a pas lancé un programme de QE pour aider la périphérie de l’Europe à surmonter la crise de l’euro, mais uniquement pour maintenir la stabilité des prix alors que la déflation menaçait !

L’interprétation stricte du ciblage de l'inflation a changé le sens de l’inflation, qui n’est plus prise pour ce qu’elle est, autrement dit une mesure de la variation des prix à la consommation, mais est interprétée comme un indicateur de politique monétaire. L’inflation est devenue une variable binaire qui divise le monde en deux, suivant qu'elle se situe au-dessus ou en dessous du chiffre magique des 2 %. Compte tenu du rôle clé joué par les banques centrales dans le sillage de la crise financière mondiale et du renforcement de leur crédibilité qui en a résulté, leur communication est analysée jusque dans les moindres détails et les investisseurs ont développé un réflexe pavlovien s’agissant de l’inflation. Soit l’inflation est inférieure au chiffre magique et les conditions monétaires sont souples et stimulantes, ce qui est bon pour l’économie et les marchés financiers, soit elle est supérieure à ce chiffre magique et les conditions monétaires sont strictes, ce qui est mauvais pour l’économie et les marchés financiers.

De ce point de vue, il n’est pas surprenant que, lorsque l’inflation menace de passer de l’autre côté de la barrière, les investisseurs, telle Alice au Pays des Merveilles franchissant le miroir, soient à la fois inquiets et enthousiastes à l’idée de découvrir un nouveau monde aux règles différentes. Début février, lorsque les statistiques de l’emploi aux États-Unis ont été publiées, traduisant une augmentation des salaires de 2,9 % en glissement annuel, les investisseurs y ont vu le lapin blanc s’exclamant « Oh mon dieu, mon dieu ! Je vais être en retard ! », craignant que le moment de la hausse des taux ne soit venu. Dans la mesure où nous sommes de plus en plus susceptibles de suivre le lapin dans le monde de la politique monétaire « restrictive » avec une inflation supérieure à 2 %, nous allons explorer l’impact de la hausse des taux d'intérêt sur l’économie. Qui paie des taux d'intérêt et à qui ? Qui est endetté, qui est en péril et jusqu’où peuvent grimper les taux d’intérêt ?

« Money for nothing and debt for free »

La Fed mène la danse des taux d’intérêt et c’est aux États-Unis que le risque d'inflation est le plus palpable. C’est la raison pour laquelle nous allons concentrer notre analyse sur ce pays. Mais avant d’entrer dans le vif du sujet, nous aimerions prendre le temps de définir quelques notions clés qui vont nous accompagner tout au long de nos explications.

Au niveau macroéconomique, l’économie est constituée de sept secteurs d’activité, tous domestiques, à l’exception de celui qui porte la dénomination vague de « Reste du monde ». Nous nous intéressons à ceux-ci dans la mesure où nous entendons évaluer comment les secteurs domestiques américains peuvent se comporter avec des taux d'intérêt plus élevés. Les secteurs domestiques sont les ménages et les institutions sans but lucratif au service des ménages (en bref, les ménages), les entreprises non financières non constituées en sociétés (entreprises individuelles et entreprises en commandite), les sociétés non financières, les sociétés financières, le gouvernement fédéral et, enfin, les gouvernements des États et locaux.

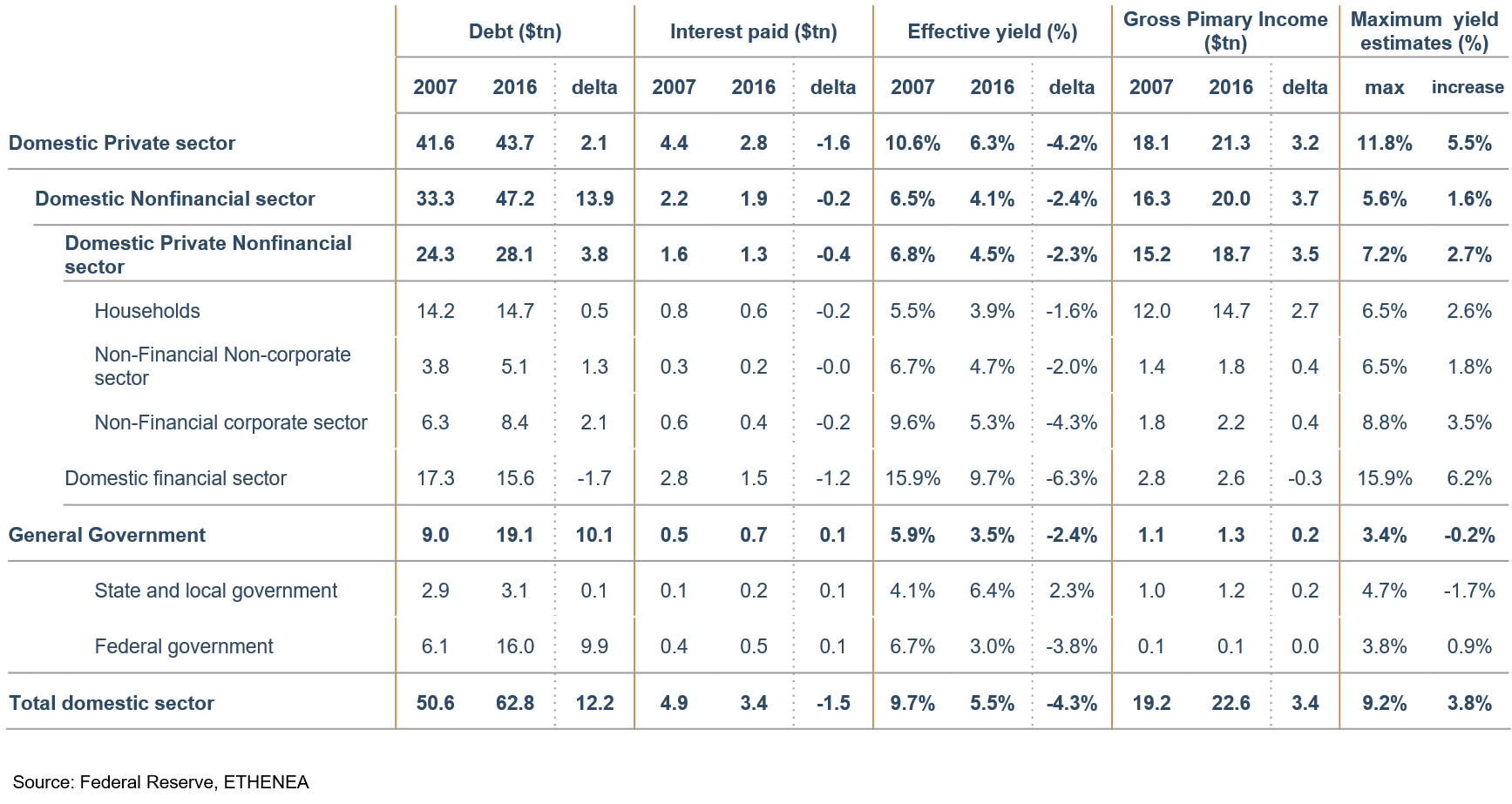

Le graphique 2 résume en quelques chiffres la situation de nos six secteurs d’activité en 2007, avant la crise financière mondiale, et en 2016. Il montre les niveaux de dette, les intérêts versés, les taux d’intérêt effectifs payés sur la dette, le revenu primaire brut ainsi qu’une estimation du niveau jusqu’auquel les taux d'intérêt peuvent grimper.

Graphique 2 : Dette, intérêts et capacité de paiement avant la crise financière mondiale et aujourd’hui

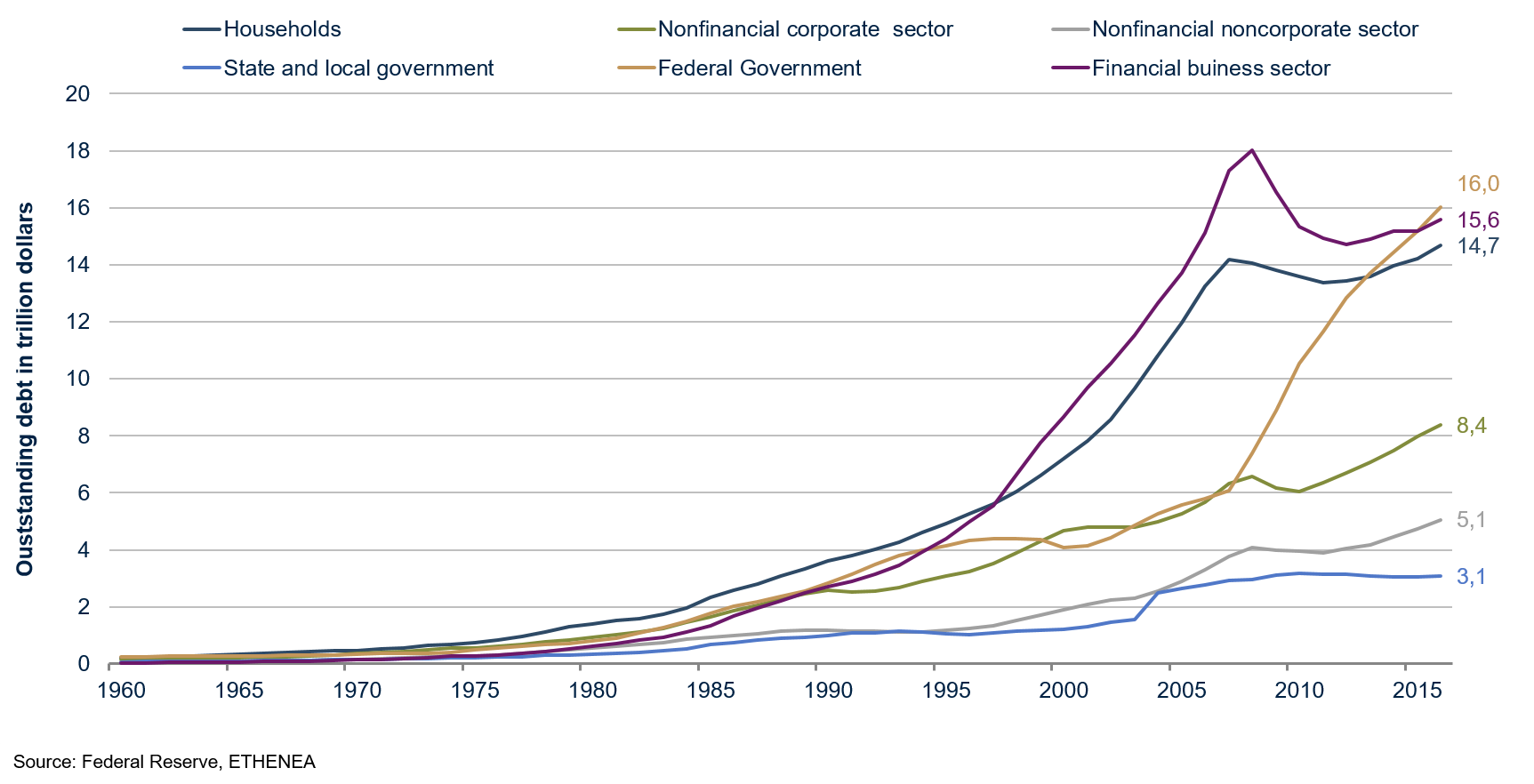

Notre première observation porte sur l’évolution de la dette domestique totale, qui a augmenté de 12.220 milliards USD durant la période sous revue pour atteindre 62.800 milliards USD fin 2016. Cette augmentation est essentiellement due à la hausse de la dette publique (au niveau local, des États et fédéral), qui a plus que doublé pour s’établir à 19.100 milliards USD (+10.100 milliards USD). Le secteur des sociétés financières américaines, principal acteur de la crise financière mondiale, a vu son endettement diminuer de 1.700 milliards USD pour atteindre 15.600 milliards USD. Néanmoins, il reste le deuxième secteur le plus endetté. Enfin, la dette des sociétés non financières domestiques augmente. Le graphique 3 présente la trajectoire de la dette des différents secteurs d’activité, soulignant le rôle central que le gouvernement joue dans le sauvetage non seulement des ménages, mais également des sociétés financières et donc du système financier.

Graphique 3 : Dette par secteur d’activité

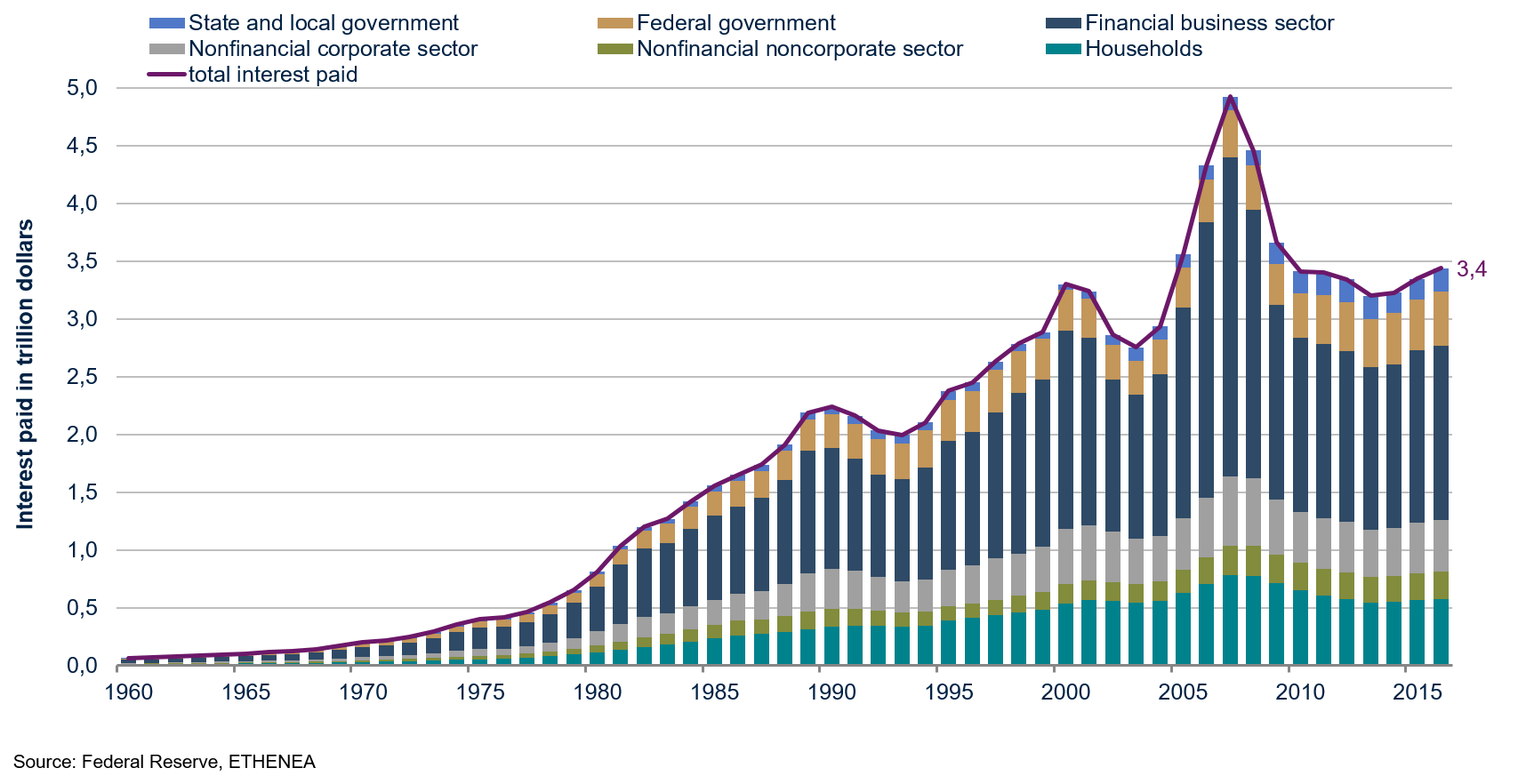

Paradoxalement, cette augmentation de la dette, et donc la dégradation des engagements au bilan de tous les agents économiques à l’exception des sociétés financières, a eu lieu dans un contexte de baisse des taux d'intérêt. C’est une évolution contre nature dans la mesure où les taux d’intérêt devraient augmenter pour compenser le risque accru. Elle montre une nouvelle fois le pouvoir de la politique monétaire sur les taux d'intérêt. N’oublions pas que c’est en juillet 2016 que le rendement des bons du Trésor américain à 10 ans s’est attardé quelques jours à son plus bas niveau (en dessous de 1,4 %). Ce déclin des taux longs s’inscrit dans le cadre d'une politique monétaire ultra-accommodante avec des injections de liquidités massives, une forward guidance conciliante et des taux courts qui n'ont jamais été aussi bas. Le graphique 2 montre que le taux d'intérêt effectif payé sur la dette totale est descendu à 5,5 % en 2016 (contre 9,7 % en 2007), son niveau le plus bas depuis les premières statistiques publiées au début des années 1960. Cette chute massive des taux d'intérêt a largement compensé l’augmentation rapide de la dette, de sorte que les intérêts payés en 2016 ont été inférieurs à ceux versés en 2007. Comme le montre le graphique 4, ils ont ainsi atteint 3.400 milliards USD en 2016 (4.900 milliards USD en 2007) alors que dans le même temps, la dette augmentait de 12.200 milliards USD, soit plus de 24 % ! Après la situation désastreuse qui a suivi la crise financière mondiale, les banques centrales ont entonné à l'unisson « money for nothing and debt for free » !

Graphique 4 : Taux d’intérêt payé par année et par secteur

La politique monétaire a eu trois effets positifs sur la reprise économique. Premièrement, elle a permis au pays de payer moins d’intérêts (de 4.900 milliards USD en 2007 à 3.400 milliards USD en 2016, soit 18 % du PIB au lieu de 34 %). Ces économies ont été utilisées pour assainir les bilans et atténuer l'impact de la baisse de la consommation.

Deuxièmement, elle a permis au gouvernement de sauver « gratuitement » le système financier et l’économie dans leur ensemble dans la mesure où la dette publique a augmenté de 10.100 milliards USD alors que les paiements d'intérêts n’ont quasiment pas changé.

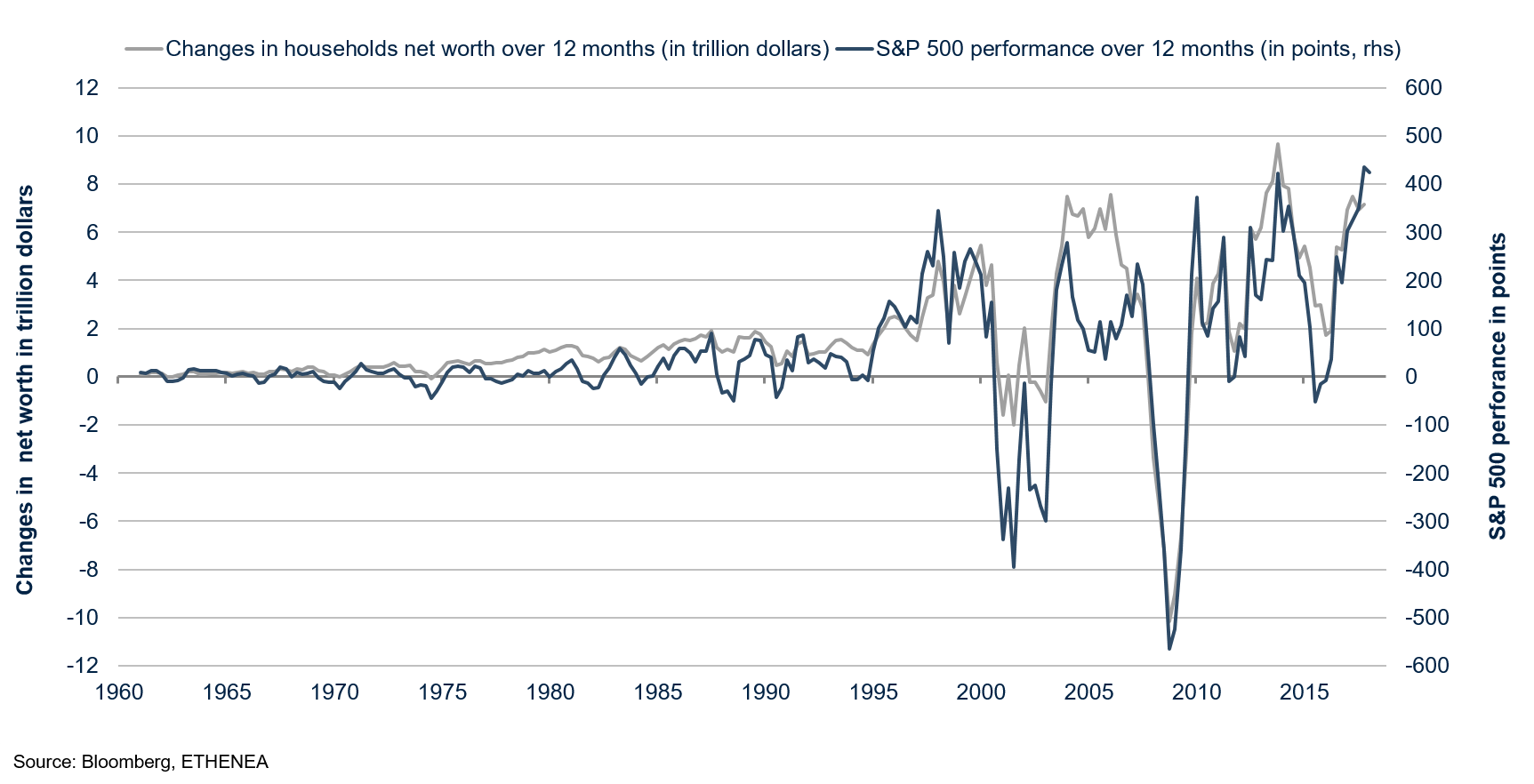

Troisièmement, en plus de ces effets directs et mesurables, le maintien de taux bas pendant une longue période a également tiré vers le haut la valeur des actifs et donc la richesse des ménages, stimulant la consommation. Le graphique 5 montre clairement le lien étroit entre l’évolution de la richesse des ménages et la performance du marché actions. Partant de là, il n’y a qu’un pas à franchir pour associer la bonne tenue des marchés financiers (emprunts d'État, obligations d’entreprises, actions et immobilier) au niveau des taux d'intérêt. La croissance de la richesse réduit également le besoin d’épargner et augmente donc la capacité et la volonté de consommer, stimulant la croissance.

Graphique 5 : L’avoir net des ménages est de plus en plus tributaire des marchés financiers

Depuis que l'inversion de tendance au niveau des taux d'intérêt a commencé, les effets positifs décrits ci-dessus ont disparu. Examinons-les un par un pour identifier où se situent les risques.

La charge d’intérêt en tant que proportion du revenu, tel que mesuré par le PIB, s’élève à 18 %, une des plus faibles jamais enregistrées, ce qui laisse penser que l’économie est en mesure d’absorber plusieurs hausses de taux sans ciller. Plus précisément, nous avons évalué la charge d’intérêt sectorielle en tant que proportion du revenu primaire brut de chaque agent économique. Le revenu primaire brut que nous venons d’évoquer n’est rien d’autre qu’une évaluation du résultat avant intérêts et impôts (EBIT) souvent utilisé pour calculer la capacité d’une entreprise à honorer ses paiements d’intérêts. Même si nous utilisons les statistiques macroéconomiques du système de comptabilité nationale (SCN) et non des méthodes comptables US GAAP, les noms peuvent différer, mais l’esprit reste le même. Le revenu primaire brut tient compte des différences dans les sources de revenus, telles que les impôts pour les gouvernements, les chiffres d’affaires pour les entreprises et les salaires pour les ménages, de façon cohérente afin d’évaluer la capacité de chaque secteur à payer des intérêts. Une nouvelle fois, la même question se pose : les secteurs économiques peuvent absorber plusieurs hausses de taux, mais où se situe le point d’indigestion ?

Dans les deux dernières colonnes du graphique 2, nous tentons de répondre à cette question de la manière suivante. Si la crise financière mondiale a été déclenchée par la charge d'intérêt payée par les différents secteurs, quels taux d'intérêt mettraient aujourd’hui ces secteurs dans la même situation ? En suivant cette logique, nous avons évalué le niveau que les taux d’intérêt doivent atteindre pour que la charge d'intérêt en tant que proportion du revenu primaire brut soit équivalente aujourd’hui à ce qu’elle était à la veille de la crise financière mondiale. Bien entendu, la réponse varie selon les secteurs. Selon nos estimations, le gouvernement général ne peut même pas faire face à un relèvement de taux. Il s’agit clairement du secteur le plus risqué de l’économie. Cela n’a rien de surprenant dans la mesure où il présente l'endettement le plus élevé et qu’il est donc le plus sensible aux hausses de taux. Il porte littéralement le poids de la crise sur ses épaules. En revanche, le secteur privé non financier domestique peut absorber des hausses de taux comprises entre 1,8 % pour les entreprises non financières non constituées en sociétés et 3,5 % pour les sociétés non financières. Selon cette approche, il semble que le risque se concentre sur la dette publique, qui pourrait donc bien ne plus être sans risque.

En effet, si les taux d'intérêt devaient rester inchangés jusqu’à la fin des temps, la politique budgétaire expansionniste de l’administration Trump, qui se traduit par un déficit budgétaire élevé et l’explosion attendue de la dette publique, pose un risque à long terme. Or, les emprunts d'État américains continuent d’inspirer confiance. Ils offrent un niveau de liquidité élevé et leur dénomination dans une monnaie de réserve mondiale leur garantit un statut spécial. Comme le choc de la crise financière mondiale nous le rappelle, le monde peut changer en une fraction de seconde et ne plus jamais être le même. En conséquence, la dette publique des États-Unis et, par extension, des pays lourdement endettés à la suite de la crise financière mondiale et/ou de la crise de l’euro est devenue beaucoup plus risquée.

En fin de compte, la sensibilité de la valeur des actifs aux taux d’intérêt représente le risque à court terme le plus important et le plus difficile à mesurer. La richesse des ménages n’a jamais été aussi étroitement liée aux marchés financiers et une correction généralisée des actions pourrait faire plonger l’économie américaine dans la prochaine récession. Même si, comme on l’entend souvent dire, les marchés financiers ont anticipé 15 des 10 dernières récessions, il est juste d'inclure les changements de tendance sur les marchés financiers dans le scénario macroéconomique.

Conclusion

Les fondamentaux économiques sont toujours solides et la grande majorité des indicateurs avancés signalent une croissance robuste. L’inflation reste modérée, mais les banques centrales durcissent progressivement leur politique. La confiance des banques centrales dans leur scénario économique (croissance et inflation) est devenue tellement forte que la hausse des taux d’intérêt aux États-Unis et la fin du QE de la BCE sont désormais bien anticipées.

La sensibilité des marchés financiers aux taux d'intérêt a augmenté, comme l’a montré la correction des marchés actions en février. Compte tenu de la valorisation élevée des actifs, cela n’a rien de surprenant.

Nous avons montré que la baisse des taux d’intérêt qui s’est installée dans le sillage de la crise financière mondiale a joué un rôle important dans le rétablissement de l’économie et du système financier. Selon nous, les chiffres de l’inflation devront être suivis de très près ces prochains trimestres car ils pourraient impliquer des changements significatifs dans la valorisation des actifs financiers et le cycle conjoncturel.

Nous avions démarré 2018 avec réserve et rien n’est venu modifier notre point de vue dans les premiers mois de l’année. Nous conserverons un optimisme prudent dans un avenir proche.

Please contact us at any time if you have questions or suggestions.

ETHENEA Independent Investors S.A.

16, rue Gabriel Lippmann · 5365 Munsbach

Phone +352 276 921-0 · Fax +352 276 921-1099

info@ethenea.com · ethenea.com

À l'instar de tout investissement dans des valeurs mobilières ou des actifs similaires, l'investissement dans un fonds comporte des risques de dépréciation et de pertes de change. Conséquence : les prix des parts du fonds et la hauteur du revenu fluctuent et ne peuvent pas être garantis. Les coûts du placement influent sur sa performance réelle. Les parts ne peuvent être achetées que sur la base des documents de vente réglementaires (DICI, prospectus et rapports annuels), qui peuvent être obtenus gratuitement en version anglaise auprès de la société de gestion de fonds ETHENEA Independent Investors S.A., 16 rue Gabriel Lippmann, L-5365 Munsbach, ainsi que du représentant en Suisse IPConcept (Schweiz) AG, In Gassen 6, Postfach, CH-8022 Zurich. L'agent payeur en Suisse est DZ PRIVATBANK (Schweiz) AG, Münsterhof 12, Postfach, CH-8022 Zurich. Les informations contenues dans le présent document ne sont fournies qu'à des fins de description de produits. Elles ne constituent ni un conseil en investissement, ni une offre de conseil ou d'information, ni une proposition d'achat ou de vente de valeurs mobilières. Le contenu a été soigneusement recherché, compilé et vérifié. Aucune garantie ne saurait être donnée quant à sa justesse, son exhaustivité ou son exactitude. Munsbach, le 01/03/2018.