Mise à jour de notre scénario économique

Comme nous l’avions prédit dans le numéro d’Investor Insights consacré aux perspectives 2018, l’année a démarré sur des bases solides. Mais à mesure que le temps passe, de nouvelles tendances apparaissent et il est donc opportun de mettre à jour notre scénario économique. Dans ce numéro, nous nous intéressons aux États-Unis et à la réussite des « Trumponomics », à la divergence croissante entre l’ancien et le nouveau continent, à la situation en Italie et, pour finir, à l’environnement mondial.

« Trumponomics »

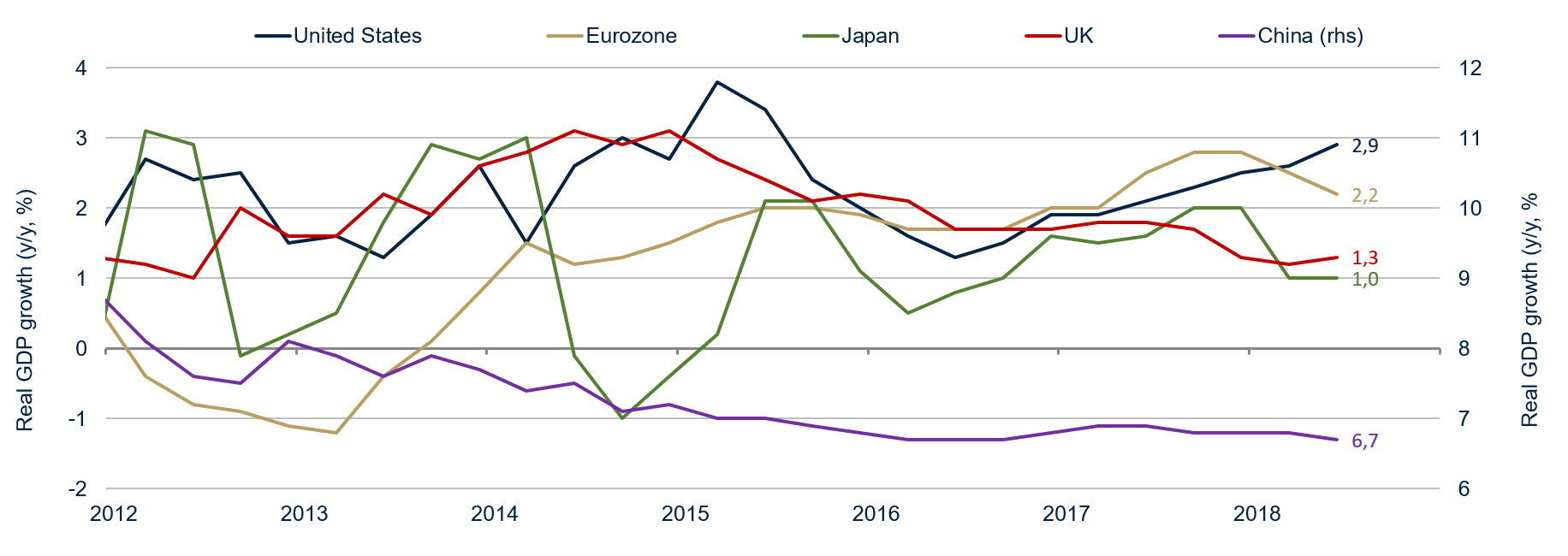

De nombreux indicateurs économiques et financiers sont venus confirmer le solide démarrage de l’année 2018. Parmi les grandes économies, les États-Unis ont été les plus dynamiques. Comme le montre le graphique 1, l'économie américaine n’a cessé de gagner en puissance au cours des deux dernières années, alors que les autres ralentissaient. L’idée d’un cycle conjoncturel synchrone, en vogue au cours des premiers mois de l’année, est désormais inappropriée. Nous estimons que la divergence des cycles conjoncturels résulte directement des « Trumponomics ».

Graphique 1 : Économies synchrones, puis divergentes | Source : Bloomberg, ETHENEA

Les « Trumponomics » désignent, comme vous pouvez l’imaginer, la doctrine économique suivie par le président Donald Trump. Celle-ci peut se définir en deux mots : ici et maintenant.

« Make America Great Again » et « America First » sont les deux slogans que le président a martelés tout au long de sa campagne et qu’il met en pratique depuis son arrivée dans le Bureau ovale en janvier 2017. Cette stratégie consiste à hypothéquer l’avenir, à récolter les dividendes de la croissance économique future maintenant et à rapatrier la plus grande partie possible des dividendes de la croissance mondiale ici (aux États-Unis).

Donald Trump hypothèque l’avenir en stimulant l’économie avec une politique budgétaire expansionniste financée par la dette publique. Combinées, les réformes fiscales et les dépenses budgétaires correspondent à 300 milliards de dollars par an de dépenses supplémentaires sur les deux prochaines années (une incitation équivalente à 1,5 % du PIB par an). Ce mouvement tendra ensuite à décliner, mais restera positif jusqu’en 2028.

Le président Trump rapatrie les dividendes de la croissance mondiale, augmentant ainsi la part de marché des États-Unis, en redistribuant les cartes à l'échelon international. Une stratégie que seule la première puissance économique, financière, politique et militaire du monde peut se permettre. À titre d’exemple, il a menacé ses partenaires économiques d’Amérique du Nord (ALENA), d’Europe et de Chine en imposant des taxes douanières afin de négocier des accords plus favorables aux États-Unis ultérieurement. Sur le front géopolitique, il n’est pas non plus resté inactif (Iran, Corée du Nord, Israël, etc.), démontrant au monde toute l'étendue de son autorité afin de maximiser le pouvoir de négociation des États-Unis¹.

La stratégie du « ici et maintenant » est clairement court-termiste. Les dépenses budgétaires financées par la dette entraînent des coûts élevés pour les générations futures, et une plus grande part de marché n’implique pas que le gâteau à se partager sera plus gros demain. Selon l’adage populaire, rien n’est gratuit. Autrement dit, l’heure de la désillusion viendra tôt ou tard.

Que cela nous plaise ou non, les « Trumponomics » portent actuellement leurs fruits ! Les chiffres parlent d’eux-mêmes. Selon le consensus Bloomberg, les prévisions de croissance du PIB pour cette année s’établissent à 2,9 %, un niveau inédit depuis la crise financière mondiale. Le taux de chômage s'inscrit quant à lui en deçà de 4 %, un niveau historiquement bas observé uniquement durant quelques mois en 2000 ainsi qu'à la fin des années 1960. Enfin, les nouveaux records historiques enregistrés par les indices boursiers indiquent que la valeur actuelle des entreprises américaines a atteint un nouveau plus haut.

¹ Florilège des décisions et événements (sur la seule année 2018) signés Donald Trump pour illustrer la stratégie du « ici et maintenant » : lois sur les baisses d’impôts et l’emploi qui sont entrées en vigueur le 1er janvier ; transfert de l’ambassade des États-Unis de Tel Aviv à Jérusalem annoncé le 23 janvier ; loi budgétaire bipartite 2018 approuvée le 9 février ; imposition de taxes douanières sur les importations chinoises le 4 avril ; imposition de taxes douanières sur les importations d’acier et d’aluminium depuis l’Union européenne, le Canada et le Mexique le 1er juin ; rencontre entre Donald Trump et le leader nord-coréen à Singapour le 13 juin ; menace de sortir de l'OTAN le 12 juillet ; restauration des sanctions contre l’Iran le 6 août ; menace de quitter l’OMC le 31 août.

Qu’en pensent les marchés ?

En tant qu’investisseurs, nous voulons tous savoir ce que les marchés anticipent et comment positionner nos portefeuilles en conséquence.

Les marchés actions apportent une réponse simple à cette question. La majorité des marchés actions célèbrent la réussite des « Trumponomics », comme en témoignent les nouveaux sommets atteints par les indices S&P 500, Nasdaq et Russell. Seul le Dow Jones se situe encore quelques points en dessous de son plus haut historique.

Le marché obligataire se montre partiellement enthousiaste. Pendant la majeure partie de l’année, le rendement des bons du Trésor américain à 10 ans est resté légèrement en dessous de 3 %, alors que les rendements à plus court terme enregistraient une hausse significative dans le sillage du cycle de resserrement et des indications prospectives (forward guidance) de la Fed. Dans le contexte de la stratégie du « ici et maintenant », la structure de la courbe des taux est optimiste sur le court terme, mais incertaine sur le long terme. Elle nous dit que dans les 10 années à venir, il faudra bien payer la note à un moment ou à un autre.

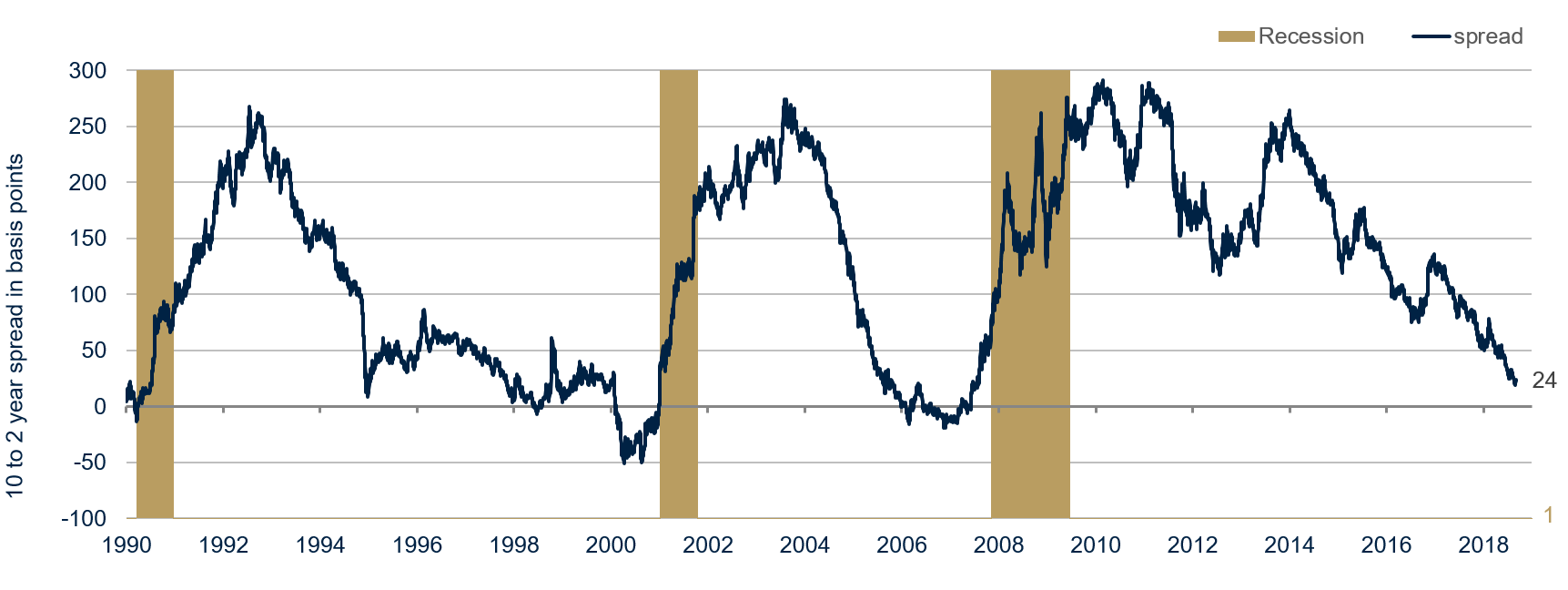

L’aplatissement de la courbe des taux ne présage rien de bon pour l’avenir, comme Guido Barthels l'expliquait dans son dernier Commentaire de Marché². Lorsque le spread entre les rendements à long terme (10 ans) et à court terme (2 ans) devient négatif, le risque qu'une récession survienne dans les 12 mois suivants augmente sensiblement. Comme le montre le graphique 2, le président Trump n’a pas été en mesure d’inverser la contraction des spreads qui avait démarré sous Obama.

Graphique 2 : Aplatissement de la courbe des taux américaine | Source : Bloomberg, ETHENEA

Dans les faits, les « Trumponomics » ne bouleversent que superficiellement la situation actuelle et nous n’observons pas de changements profonds et durables. La courbe des taux nous envoie un signal d’avertissement sans équivoque. Ce facteur supplémentaire nous conforte dans l’idée que l’économie américaine arrive au bout de son cycle conjoncturel et que la réussite économique de Donald Trump ne fait qu’en différer la fin.

² Commentaire de Marché, n° 9 ∙ Septembre 2018

Pendant ce temps, en Europe...

Dans la zone euro, l’évolution depuis le début de l’année a été globalement conforme à notre scénario principal. Malgré un ralentissement, l’économie de la zone euro progresse à un rythme supérieur à celui de la croissance potentielle. En conséquence, le chômage recule et l’inflation se raffermit modérément.

Compte tenu de cette performance économique globalement solide et de perspectives toujours bien orientées, la Banque centrale européenne (BCE) a décidé de mettre un terme à son programme quantitatif en décembre 2018. La question de savoir quand aura lieu le premier relèvement de taux reste ouverte (vraisemblablement en 2019), mais les dernières déclarations de la BCE ne laissent transparaître aucun signe d’urgence.

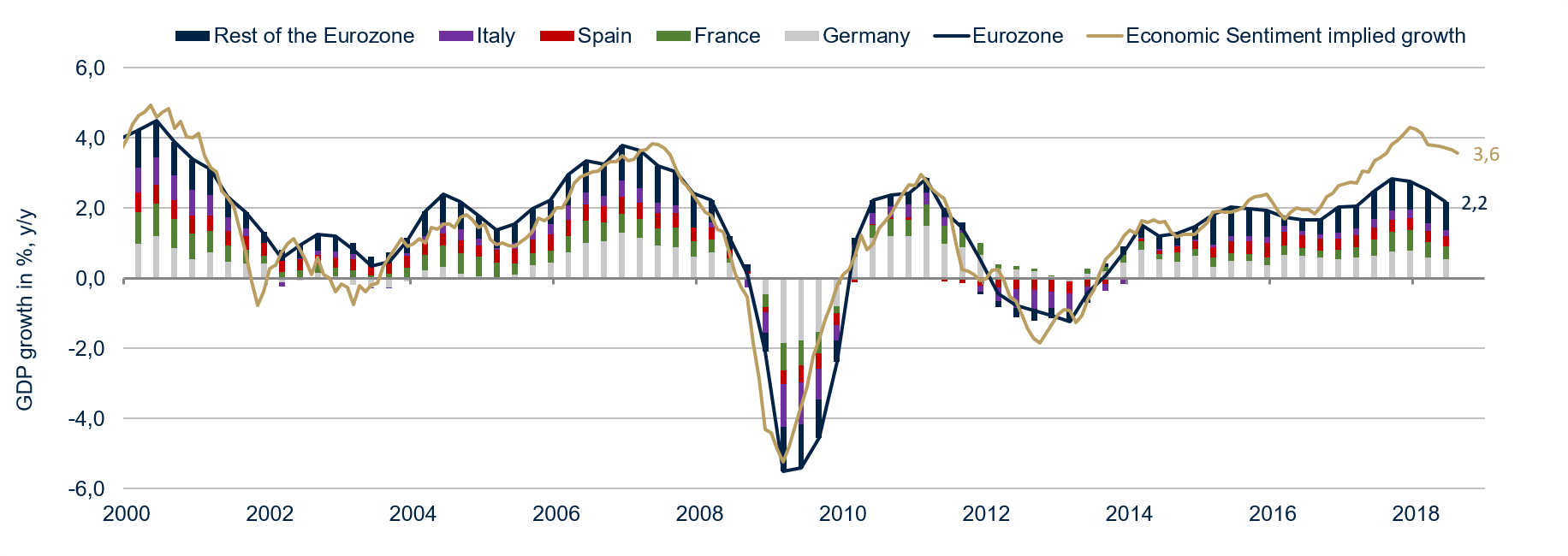

Comme le montre le graphique 3, la croissance ralentit de manière générale en Europe. Les quatre principales économies, à savoir la France, l’Allemagne, l’Italie et l’Espagne, qui représentent environ 75 % du PIB de la région, ont toutes perdu de la vitesse. Également présenté dans le graphique 3, l’indicateur du climat économique de la Commission européenne, qui surveille de près l’évolution de la croissance, signale que le ralentissement devrait se poursuivre.

Graphique 3 : Ralentissement généralisé dans la zone euro | Source : Bloomberg, ETHENEA

Dans ce contexte, nous pensons que l'économie de la zone euro devrait ralentir progressivement dans les trimestres à venir sans que cela ne remette en question la normalisation de la politique monétaire.

La stabilité de la zone euro dépend de l’Italie

Nous pensons depuis longtemps que l’Italie représente le principal risque systémique pour la zone euro. Le taux sans risque de la région n’est pas celui de l’Allemagne, dès lors que les Bunds constituent de toute manière une valeur sûre, mais bien celui de l’Italie. Tant que les rendements italiens resteront suffisamment bas pour que la dette publique du pays reste soutenable, la zone euro sera en sécurité et la crise de l’euro ne devrait plus faire parler d’elle³.

Exception faite de la Grèce, l’Italie enregistre la plus faible croissance économique. Selon le graphique 4, le PIB italien demeure inférieur de plus de 5 % à son niveau d’il y a 10 ans (avant la crise financière mondiale), tandis que les trois autres grandes économies (France, Allemagne et Espagne), ainsi que la zone euro dans son ensemble, se sont pleinement rétablies. Et rien ne nous indique que l’Italie soit en passe de combler son retard.

Graphique 4 : L’Italie est à la traîne | Source : Bloomberg, ETHENEA

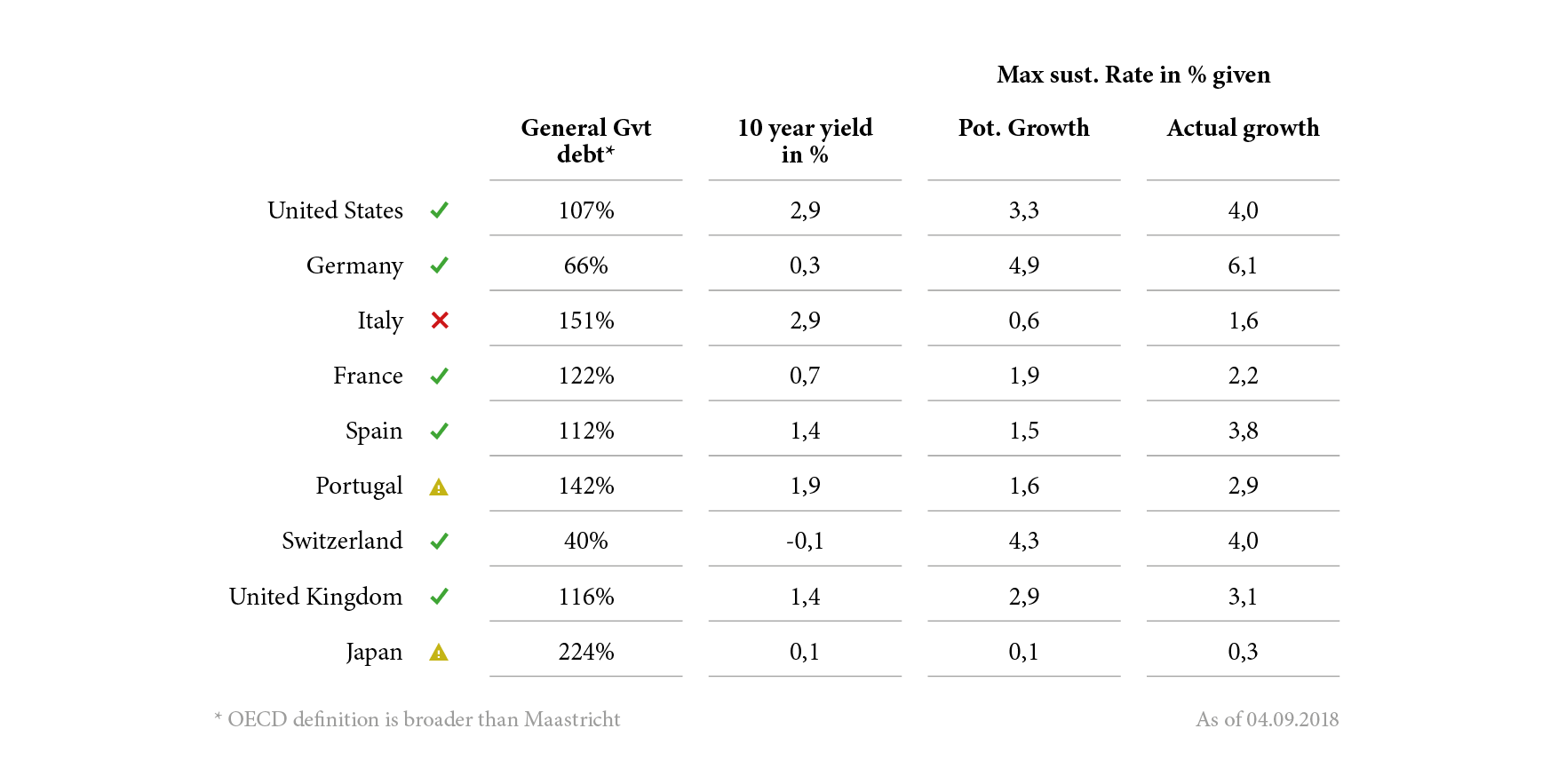

Actuellement, le pays ploie sous le fardeau d'une lourde dette. Nous avons mis à jour notre estimation concernant le rendement à 10 ans viable maximal qu’un gouvernement peut tolérer et en avons une nouvelle fois conclu que les taux italiens dépassaient ce seuil⁴. D’après l’OCDE, la dette italienne représente actuellement 151 % du PIB et, sur la base des estimations du taux de croissance potentielle du PIB et des chiffres effectifs, nous avons calculé le taux d’intérêt viable maximal (graphique 5). En Italie, il s’établit entre 0,6 % et 1,6 %, soit bien en deçà des 2,9 % actuels. Le pays évolue donc en terrain miné.

Graphique 5 : Estimation du taux d’intérêt viable maximal dans le contexte des finances publiques | Source : Bloomberg, ETHENEA

Pris en étau entre un environnement de croissance structurellement faible et un endettement élevé, l’avenir de l’Italie repose entièrement sur le niveau des taux d’intérêt et sur la capacité du pays à se refinancer sur les marchés. Si les taux d’intérêt devaient rester trop élevés trop longtemps et que la capacité du pays à se refinancer s’évaporait, nous pensons que la Banque centrale européenne (BCE) et/ou le Mécanisme européen de stabilité (MES) interviendront.

Mais nous n’en sommes pas encore là. Nous recommandons de surveiller attentivement l’évolution de la Botte et de faire preuve d'une grande prudence à l'égard des investissements dans ce pays.

³ Cf. Investor Insights – Quatrième trimestre 2017.

⁴ Les personnes intéressées sont invitées à lire le numéro Investor Insights – Deuxième trimestre 2018 afin d'obtenir de plus amples informations sur la méthodologie utilisée.

Quid de l’environnement mondial ?

Le ralentissement observé dans la plupart des pays (graphique 1) se répercute mécaniquement sur la croissance mondiale. Il n'est donc guère surprenant que celle-ci ait également marqué le pas. Mais parallèlement à cette perte de vitesse, la croissance de certains marchés émergents a calé abruptement, à l'instar de l’Argentine, du Brésil, de l’Inde, de la Russie, de la Turquie, de l’Afrique du Sud et du Venezuela. Bien que les motifs de cet arrêt brutal varient d’un pays à l’autre, tous ont vu leur monnaie chuter face au dollar depuis le début de l’année.

La bonne nouvelle, c’est qu’aucun pays asiatique ne figure sur cette liste. Toutefois, aucun pays n’est à l’abri, notamment lorsqu’une guerre commerciale fait rage entre les deux premières économies mondiales. Ces événements ne présagent malheureusement rien de bon pour la croissance mondiale.

Il est cela dit intéressant de noter que la Chine a procédé au désendettement contrôlé de son économie, ce qui lui a permis, avec un coût pour sa croissance, de renforcer ses fondamentaux. L’environnement mondial est devenu moins favorable à la croissance et nous observons déjà la première révision à la baisse des prévisions du consensus Bloomberg, qui table désormais sur une croissance mondiale de 3,7 % en 2018 et en 2019, soit un niveau toujours solide.

Enfin, le soutien apporté par les politiques monétaires mondiales diminue. La Fed réduit déjà la taille de son bilan à un rythme soutenu, tout en relevant ses taux. Les injections de liquidités devraient également s'amenuiser en Europe dès lors que la BCE commencera à réduire son programme de rachats d’actifs en octobre. Dix ans après la faillite de la banque d'investissement Lehman Brothers, qui avait précipité le monde dans la crise financière mondiale et les grandes récessions (15 septembre 2008), les conditions monétaires se normalisent lentement. Personne ne peut répondre franchement à la question de savoir ce que le resserrement quantitatif et la hausse des taux d’intérêt impliqueront pour l’économie mondiale et les marchés financiers. Toutefois, si l’on admet que l’assouplissement quantitatif et les taux extrêmement bas ont eu une incidence positive, le resserrement quantitatif et la hausse des taux d’intérêt se doivent d'être de nature restrictive.

Conclusion

D’après notre scénario économique actualisé, l’économie américaine devrait continuer de surperformer les autres dès lors que les « Trumponomics » battent leur plein. Nous restons cependant convaincus qu’elle se situe en fin de cycle, comme nous le rappelle la forme de la courbe des taux américaine. L’Europe dans son ensemble ralentit et, de manière plus générale, la croissance mondiale perd de la vitesse. Néanmoins, les perspectives demeurent suffisamment favorables pour que les banques centrales réduisent progressivement leurs mesures de relance monétaire. Les nuages s’accumulent et les risques baissiers prédominent. La faiblesse de l’Italie représente un risque systémique en Europe, les marchés émergents fragiles ont été durement touchés, une guerre commerciale fait rage et les conditions monétaires deviennent plus restrictives.

Dans ce contexte, nous estimons qu'il convient de rester investi en actions et en obligations tout en privilégiant la qualité et la liquidité. Telle est l'approche mise en place au sein de notre équipe de gestion de portefeuille jour après jour.

Please contact us at any time if you have questions or suggestions.

ETHENEA Independent Investors S.A.

16, rue Gabriel Lippmann · 5365 Munsbach

Phone +352 276 921-0 · Fax +352 276 921-1099

info@ethenea.com · ethenea.com

À l'instar de tout investissement dans des valeurs mobilières ou des actifs similaires, l'investissement dans un fonds comporte des risques de dépréciation et de pertes de change. Conséquence : les prix des parts du fonds et la hauteur du revenu fluctuent et ne peuvent pas être garantis. Les coûts du placement influent sur sa performance réelle. Les parts ne peuvent être achetées que sur la base des documents de vente réglementaires (DICI, prospectus et rapports annuels), qui peuvent être obtenus gratuitement en version française auprès de la société de gestion de fonds ETHENEA Independent Investors S.A., 16 rue Gabriel Lippmann, L-5365 Munsbach, ainsi que du représentant en Suisse IPConcept (Schweiz) AG, In Gassen 6, Postfach, CH-8022 Zurich. L'agent payeur en Suisse est DZ PRIVATBANK (Schweiz) AG, Münsterhof 12, Postfach, CH-8022 Zurich. Les informations contenues dans le présent document ne sont fournies qu'à des fins de description de produits. Elles ne constituent ni un conseil en investissement, ni une offre de conseil ou d'information, ni une proposition d'achat ou de vente de valeurs mobilières. Le contenu a été soigneusement recherché, compilé et vérifié. Aucune garantie ne saurait être donnée quant à sa justesse, son exhaustivité ou son exactitude. Munsbach, le 13/09/2018.