Alice nel Paese delle Meraviglie

Cogliamo una discrepanza tra la volatilità dei mercati finanziari e la stabilità dei dati macroeconomici, che può essere considerata rassicurante o preoccupante, a seconda dell'atteggiamento assunto nei confronti del sistema economico e di quello finanziario. Sebbene, come si ripete spesso, i listini abbiano previsto 15 delle ultime 10 recessioni, è giusto che lo scenario macroeconomico tenga conto dei mutamenti delle tendenze dei mercati finanziari. In particolare, in questa pubblicazione dell'Investor Insights vedremo che il rialzo dei tassi d'interesse responsabile della correzione del mercato azionario all'inizio di febbraio può fortemente incidere sulla traiettoria di crescita di un'economia. I tassi d'interesse influenzano l'economia attraverso tre canali, che esploreremo nella seconda parte di questo articolo.

Cominciamo con l'esaminare la situazione economica globale. Da tutti i sondaggi condotti all'inizio di quest'anno emerge una grande fiducia nel futuro. Questo vale sia per i consumatori che per gli imprenditori. Il moderato ottimismo che ha accompagnato la ripresa economica si sta lentamente trasformando in vero e proprio entusiasmo.

I tassi di disoccupazione continuano a scendere nelle principali economie e, malgrado siano già decisamente molto bassi, la creazione di posti di lavoro prosegue vigorosa. Questo contesto positivo alimenta la fiducia dei consumatori in un futuro roseo.

Il sentiment è positivo anche tra gli imprenditori. I portafogli ordini sono pieni, gli indicatori anticipatori viaggiano ad alta quota e il quadro incoraggiante è corroborato dalla solidità dei dati economici. Lo scorso anno la crescita globale è stata forte (+3,7%). La produzione industriale si è complessivamente rafforzata, il tasso di utilizzo del capitale è in continuo aumento e il ciclo d'investimento comincia a prendere forma. Tutto ciò si traduce in una crescita degli utili societari.

Tuttavia, in questo paradiso economico alcuni dati mostrano qualche crepa. Al momento nulla di preoccupante, ma ciò indica che il ciclo economico muta con il passare del tempo. Si trova ora in fase avanzata e sta diventando più fragile.

Negli Stati Uniti e in Europa la situazione è molto simile. Alla luce della solidità dei dati, le previsioni di crescita economica sono state riviste al rialzo per il 2018 e il 2019. Il rallentamento cinese procede in linea con le previsioni. Come annunciato dal governo, quest'anno la crescita dovrebbe attestarsi al 6,5% circa. Il Giappone è infine rimasto fedele a se stesso, debole ma stabile.

Se la situazione appena descritta è corretta, è quasi impossibile non essere ottimisti circa il futuro delle economie e dei mercati finanziari. Tuttavia, dati economici positivi alla fine di un ciclo sono spesso sinonimo di nascenti pressioni inflazionistiche e di tassi d'interesse in rialzo. Questa logica conseguenza preoccupa gli investitori ed è stata la causa della correzione dei mercati finanziari osservata a febbraio. Approfondiremo questo punto nella seconda parte dell'articolo.

Oltre che dal rialzo dei tassi d'interesse, la serenità degli investitori è stata di recente turbata da due eventi politici: la vittoria di partiti populisti alle elezioni in Italia e l'annuncio del piano del Presidente Trump di imporre dazi sulle importazioni di acciaio e alluminio.

In Italia, che rappresenta il principale rischio economico per l'Eurozona, l'esito elettorale ha chiaramente espresso lo scontento di una parte considerevole della popolazione, dovuto non solo all'economia e al divario nord-sud. Sebbene l'economia non si sia ancora del tutto ripresa e la disoccupazione resti eccessiva, la fiducia dei consumatori e delle imprese è espressione di rinnovato ottimismo. Lo scontento è dovuto al mondo della politica. In primo luogo, l'esito elettorale ha punito i partiti precedentemente al governo, mostrando che la maggior parte degli italiani è stanca della loro incapacità di mutare la situazione in Italia. In secondo luogo, l'Europa non fa nulla per aiutare l'Italia a gestire i massicci afflussi di immigranti ma si permette di ficcare il naso nella situazione del bilancio italiano, alimentando sentimenti anti-europei. Durante la crisi dell'euro di qualche anno fa, l'Europa ha imposto regimi di austerità con margini di manovra molto ristretti. È vero che l'Italia non ha implementato le necessarie riforme economiche richieste dall'Europa e rimane pertanto fragile. In ogni caso, l'attuale situazione si presenta difficile ed è probabile che le tensioni politiche tra Europa e Italia aumentino. Alla data della redazione, i mercati finanziari rimangono fiduciosi nonostante le elevate incertezze sul nuovo governo.

Ciò può essere dovuto al secondo evento politico di importanza internazionale: l'intenzione di Trump di introdurre dazi su alluminio e acciaio, che ha spinto un consulente personale del Presidente, Gary Cohn, uno degli ultimi "globalisti" dell'attuale amministrazione, a rassegnare le dimissioni.

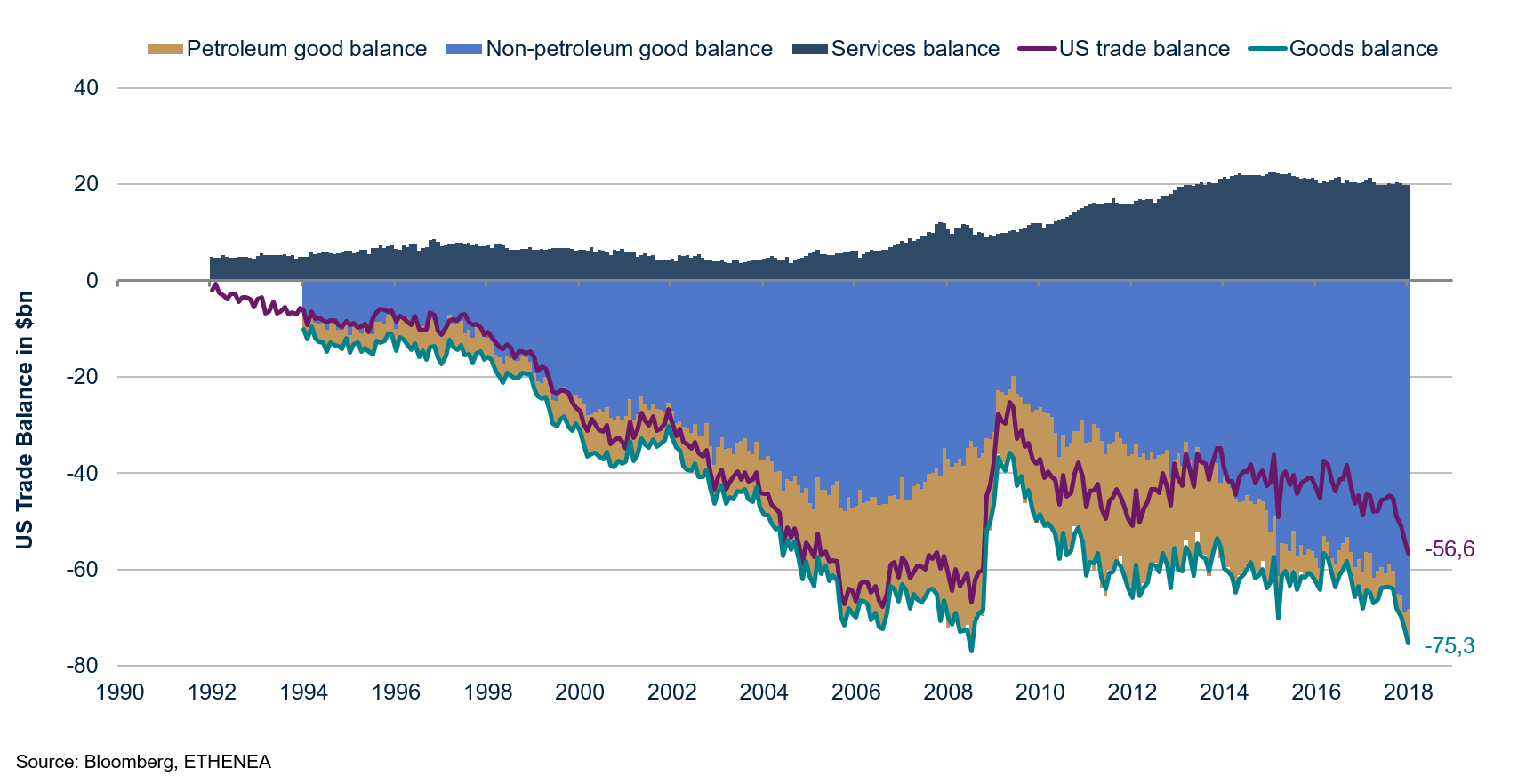

Il disavanzo del saldo commerciale statunitense è in crescita, come indicato nel grafico 1. A gennaio, il deficit ha superato USD 50 miliardi a causa dell'aumento delle importazioni di beni non petroliferi e del peggioramento della bilancia dei servizi. È importante notare che il saldo dei prodotti petroliferi è ora quasi in pareggio grazie allo shale gas. Il crescente disavanzo della bilancia commerciale nel suo complesso rispecchia quindi il calo della competitività internazionale degli Stati Uniti e indica che la questione non riguarda solo acciaio e alluminio. Aumentano le probabilità di introduzione di ulteriori dazi.

Grafico 1: peggioramento del disavanzo commerciale statunitense

Da qualche tempo il ciclo economico globale è supportato dal ciclo industriale, che è responsabile in larga misura del recente aumento dei volumi del commercio internazionale. Imporre dazi non è mai un'idea brillante in un'epoca caratterizzata da catene di fornitura e di produzione globali, ma mai come ora costituisce una mossa controproducente e pericolosa. Il rischio è che il ciclo d'investimento appena avviatosi possa arrestarsi sul nascere.

Sebbene i dati non mostrino segni di debolezza, il profilo della crescita appare più fragile a causa dei mutati fattori trainanti. L'espansione del PIL statunitense dipende in misura sempre maggiore dagli investimenti piuttosto che dai consumi privati. Riteniamo che questo graduale mutamento diverrà più importante nei prossimi trimestri, e questo per due motivi. In primo luogo, la dinamica del mercato del lavoro va affievolendosi. I tassi di disoccupazione stanno scendendo a ritmi più lenti che in passato. Ciò significa che l'aumento del numero di nuovi lavoratori salariati, e quindi consumatori, è in rallentamento. In secondo luogo, la ripresa della produzione globale e il rapido aumento del tasso di utilizzo delle capacità produttive creano un maggiore fabbisogno di investimenti. Negli ultimi due anni, le aziende si sono decisamente espresse a favore di un incremento della spesa per investimenti e le intenzioni in tal senso hanno raggiunto livelli già elevati, come confermano gli indicatori statunitensi.

La fragilità della crescita è imputabile al ciclo d'investimento, una componente notoriamente volatile del PIL che dipende dalle prospettive di crescita e dal livello dei tassi d'interesse. Le prospettive di crescita sono già positive, mentre il previsto aumento dei tassi d'interesse dovrebbe gradualmente ridurre la redditività degli investimenti.

Stando al "dot plot" della Federal Reserve (Fed), quest'anno l'istituto centrale dovrebbe effettuare tre rialzi dei tassi; prevediamo che a fine 2018 il tasso obiettivo sui Fed fund supererà il 2%. La Banca Centrale Europea (BCE) non ha ancora avviato il ciclo d'inasprimento, ma quest'anno porrà fine al suo programma di quantitative easing (QE) e comincerà probabilmente ad alzare i tassi a partire dall'anno prossimo. Sebbene ciò non sorprenda più nessuno, le modalità dei cicli di inasprimento presentano diverse incognite. Le due più ovvie riguardano la velocità con cui i rialzi saranno implementati e il livello massimo che verrà raggiunto dai tassi d'interesse.

Il target di inflazione rappresenta oggigiorno l'obiettivo indiscusso e predominante perseguito dalle banche centrali. Per dimostrare la propria credibilità entro parametri ben definiti, gli istituti di emissione motivano le proprie azioni in termini di stabilità dei prezzi. Ad esempio, ufficialmente il programma di QE della BCE non è stato lanciato per aiutare la periferia europea a sopravvivere alla crisi dell'euro, bensì solo per mantenere la stabilità dei prezzi minacciata dalla deflazione!

Questa interpretazione ristretta del perseguimento dell'obiettivo di inflazione ha modificato il significato stesso dell'inflazione, che non viene più vista per ciò che è, ossia un parametro che misura le variazioni dei prezzi al consumo, bensì come un indicatore di politica monetaria. L'inflazione è divenuta una variabile binaria che divide il mondo in due: al di sopra o al di sotto della magica soglia del 2%. Dato il ruolo chiave svolto dalle banche centrali all'indomani della crisi finanziaria globale (CFG) e il conseguente rafforzamento della rispettiva credibilità, i loro comunicati sono sottoposti a minuziose analisi e gli investitori hanno sviluppato un riflesso pavloviano nei confronti dell'inflazione. I casi sono due: o l'inflazione è al di sotto della soglia magica e le condizioni monetarie sono accomodanti e favorevoli alla crescita, il che è positivo per l'economia e i mercati finanziari, oppure è al di sopra di tale soglia e le condizioni monetarie sono restrittive e penalizzanti per l'economia e i mercati finanziari.

In quest'ottica non sorprende vedere che, quando l'inflazione si avvicina alla soglia magica, gli investitori si comportano come Alice nel Paese delle Meraviglie che attraversa lo specchio: emozionata e impaziente di scoprire un nuovo mondo governato da regole diverse. All'inizio di febbraio, in occasione della pubblicazione dei dati sull'occupazione statunitense da cui è emerso un aumento dei salari del 2,9% a/a, agli investitori è apparso il Bianconiglio che esclamava "Uh, poffare poffarissimo! È tardi! È tardi!" e hanno temuto che i tassi fossero in procinto di salire. Poiché è sempre più probabile che ci troveremo presto a seguire il Bianconiglio nel mondo della politica monetaria "restrittiva" con tassi d'inflazione superiori al 2%, desideriamo esaminare l'impatto dell'aumento del costo del denaro sull'economia. Chi paga i tassi d'interesse e a chi? Chi è indebitato, chi è in ultima istanza a rischio e fino a che punto possono salire i tassi d'interesse?

"Money for nothing and debt for free"

La Fed conduce la danza dei tassi d'interesse ed è negli Stati Uniti che il rischio di inflazione è più pronunciato. Per questo concentriamo la nostra analisi su questo Paese. Prima di entrare nel vivo dell'argomento però, vorremmo menzionare alcune nozioni chiave che ci accompagneranno durante il viaggio.

A livello macro, l'economia è suddivisa in sette settori di attività, tutti domestici tranne quelli che rientrano nella vaga definizione di "Resto del mondo". Il nostro interesse riguarda i primi, in quanto desideriamo valutare l'impatto del rialzo dei tassi d'interesse sui settori domestici statunitensi. Tali settori comprendono le famiglie e le istituzioni non-profit che servono le famiglie (in sintesi, le famiglie), le aziende non finanziarie prive di personalità giuridica (imprese individuali e limited partnership), le società non finanziarie, il settore finanziario, il governo federale e infine lo Stato e i governi locali.

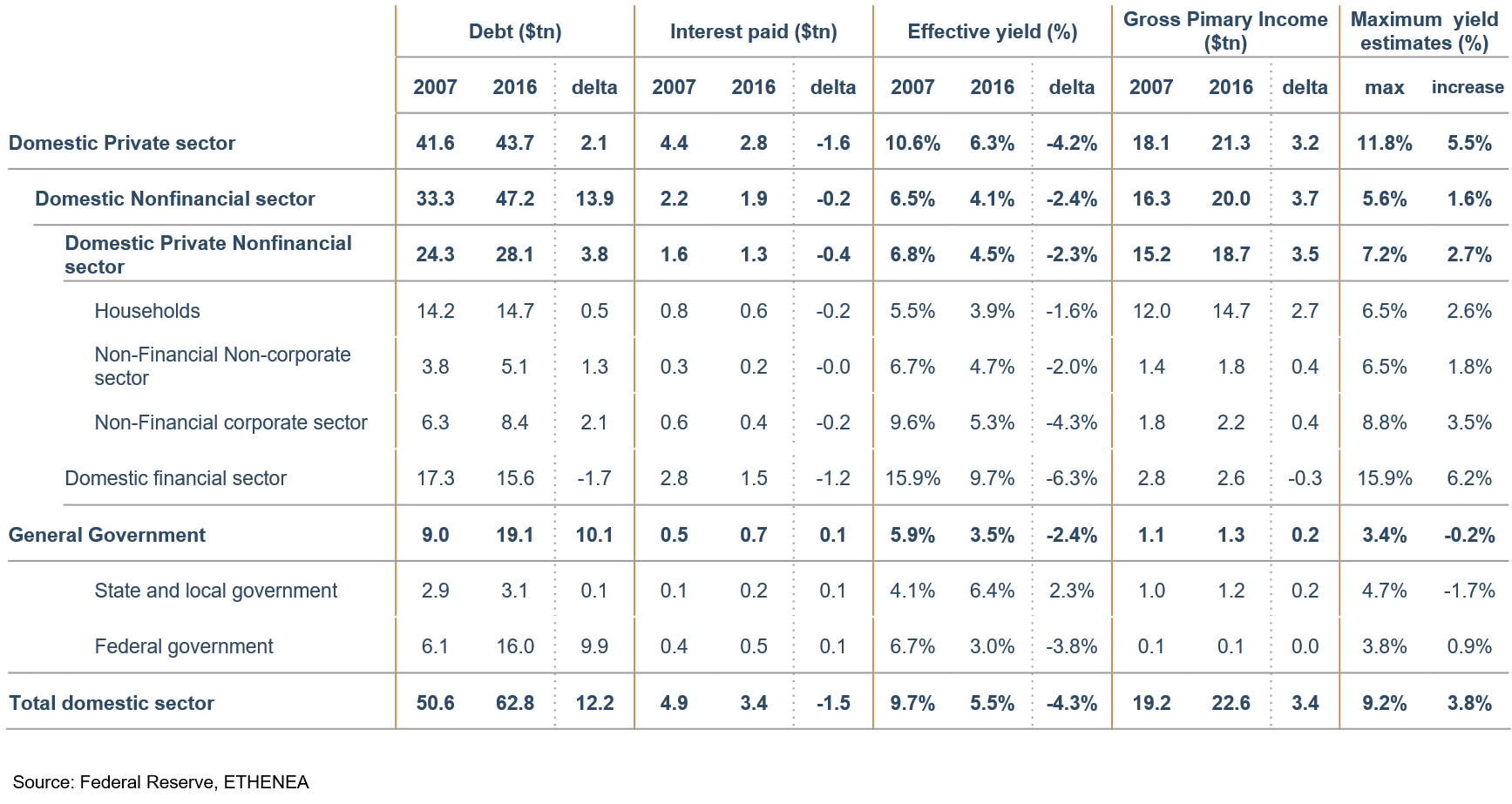

Il grafico 2 illustra con pochi dati la situazione dei sei segmenti da noi considerati nel 2007, prima della CFG, e nel 2016. La figura mostra livelli di debito, interessi versati, gli effettivi tassi d'interesse corrisposti sul debito, il reddito lordo primario e una stima dei livelli massimi a cui possono giungere i tassi d'interesse.

Grafico 2: debito, interessi e capacità di rimborso prima della CFG e ora

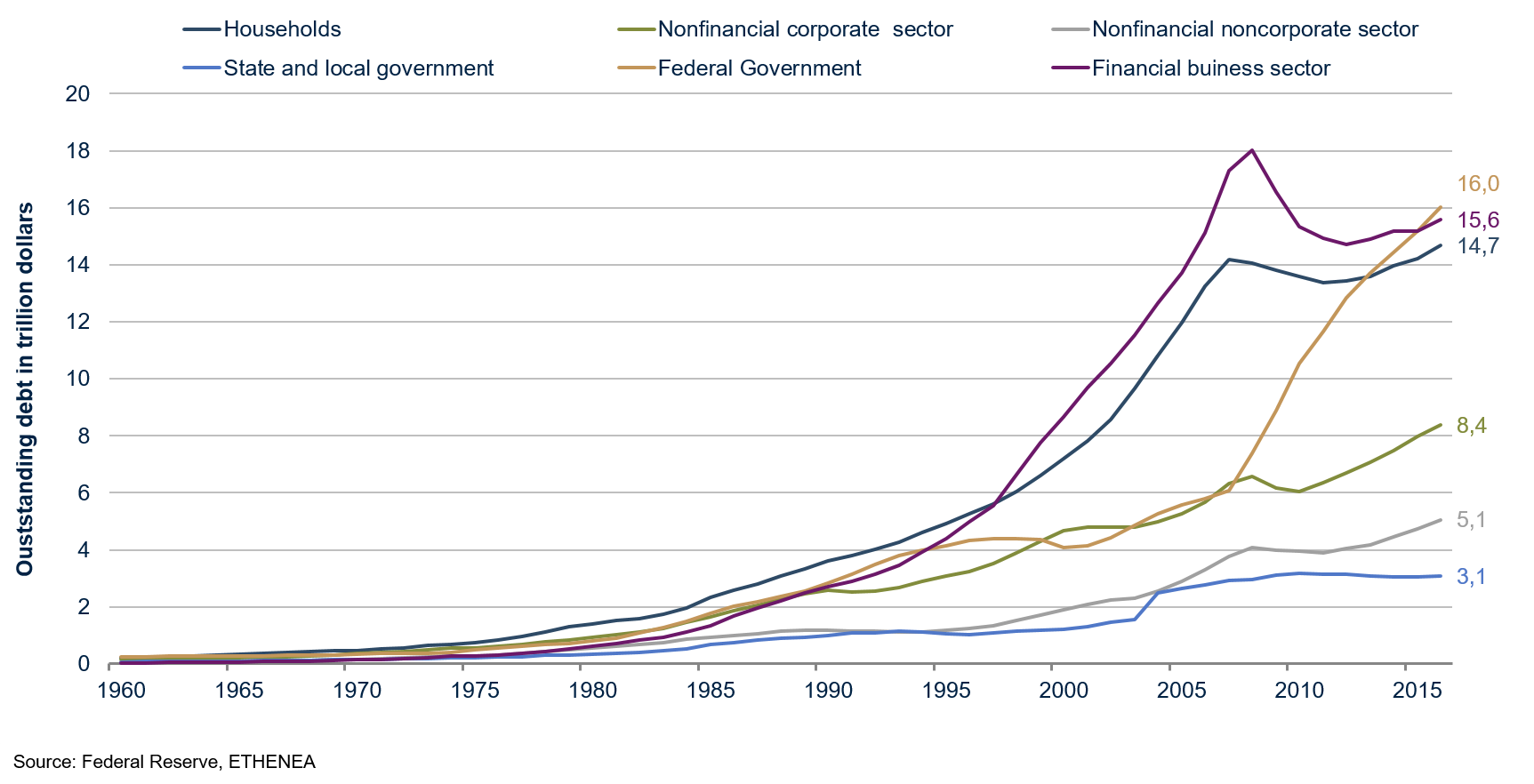

La nostra prima osservazione riguarda l'evoluzione del debito interno complessivo, salito di USD 12.220 miliardi nel periodo in esame, a quota USD 62.800 miliardi a fine 2016. Tale aumento del debito complessivo è dovuto principalmente all'aumento del debito pubblico in generale (locale, statale e federale), che è più che raddoppiato essendo salito di USD 10.100 miliardi a USD 19.100 miliardi. Il settore finanziario statunitense, protagonista della CFG, ha visto il proprio debito scendere di USD 1.700 miliardi a USD 15.600 miliardi, ma rimane il secondo settore più indebitato. Infine, il debito del più ampio settore non finanziario domestico è in crescita. Il grafico 3 mostra la traiettoria del debito dei diversi settori di attività, sottolineando il ruolo centrale svolto dal governo nel salvare non solo le famiglie ma anche il settore finanziario, e dunque il sistema finanziario.

Grafico 3: debito per settore di attività

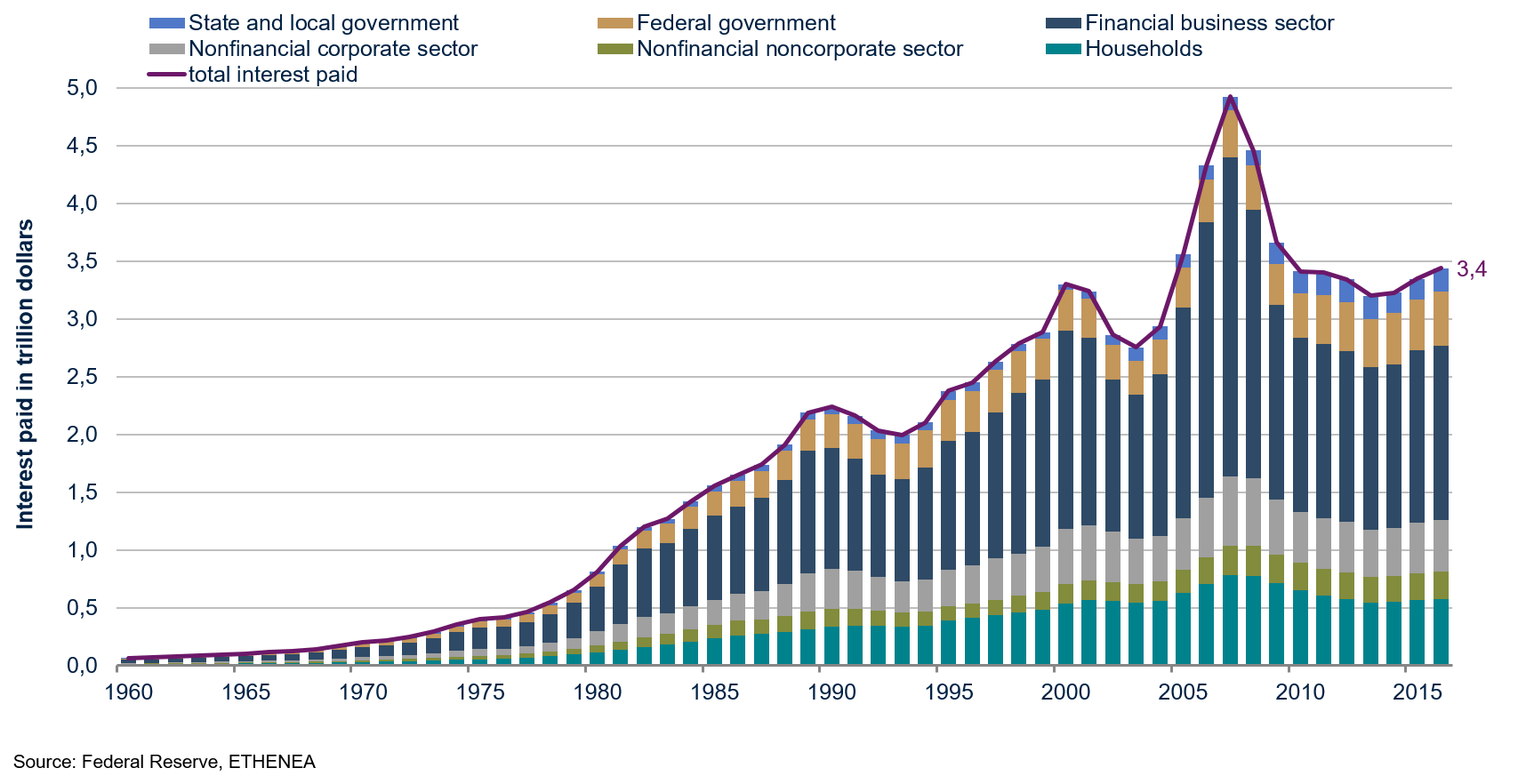

Paradossalmente, l'aumento del debito, e quindi delle passività di bilancio di tutti gli agenti economici ad eccezione del settore finanziario, è avvenuto in un contesto di tassi d'interesse in ribasso. Si tratta di uno sviluppo contro intuitivo, giacché i tassi d'interesse dovrebbero salire per compensare il maggiore rischio. Questo mostra ancora una volta il potere della politica monetaria sui tassi d'interesse. Non dimentichiamo che a luglio 2016 il rendimento del Treasury decennale ha raggiunto il suo livello minimo, rimanendo per qualche giorno al di sotto dell'1,4%. Questo calo dei tassi d'interesse a lungo termine è parte di una politica monetaria estremamente espansiva, caratterizzata da massicce iniezioni di liquidità, dal tono accomodante delle forward guidance e da tassi d'interesse a breve scesi a livelli mai visti prima. Il grafico 2 illustra il calo del tasso d'interesse effettivo versato sul debito totale, sceso dal 9,7% nel 2007 al 5,5% nel 2016, il più basso mai registrato dall'inizio delle rilevazioni (primi anni '60). Questa massiccia flessione dei tassi d'interesse ha più che compensato il rapido aumento dei livelli di debito, per cui gli interessi complessivamente pagati nel 2016 sono stati inferiori a quelli versati nel 2007. Mentre l'importo relativo agli interessi passivi è sceso da USD 4.900 miliardi a USD 3.400 miliardi, come indicato nel grafico 4, il debito è al contempo aumentato di USD 12.200 miliardi, ovvero di più del 24%! Dopo la fase difficile che ha fatto seguito alla CFG, le banche centrali hanno abbracciato all'unisono il motto "money for nothing and debt for free"!

Grafico 4: tasso d'interesse pagato per anno e per settore

La politica monetaria ha esercitato tre effetti positivi sulla ripresa economica. In primo luogo, ha ridotto l'onere rappresentato dagli interessi a carico dell'economia statunitense da USD 4.900 miliardi a 3.400 miliardi, ovvero dal 34% al 18% del PIL, tra il 2007 e il 2016. Questi risparmi sugli interessi sono stati utilizzati per sanare i bilanci e sostenere i consumi durante la contrazione economica.

In secondo luogo, ha permesso al governo di salvare "a costo zero" il sistema finanziario e l'economia nel suo complesso, in quanto il debito pubblico complessivo è aumentato di 10.100 miliardi, ma i pagamenti degli interessi sono rimasti pressoché invariati.

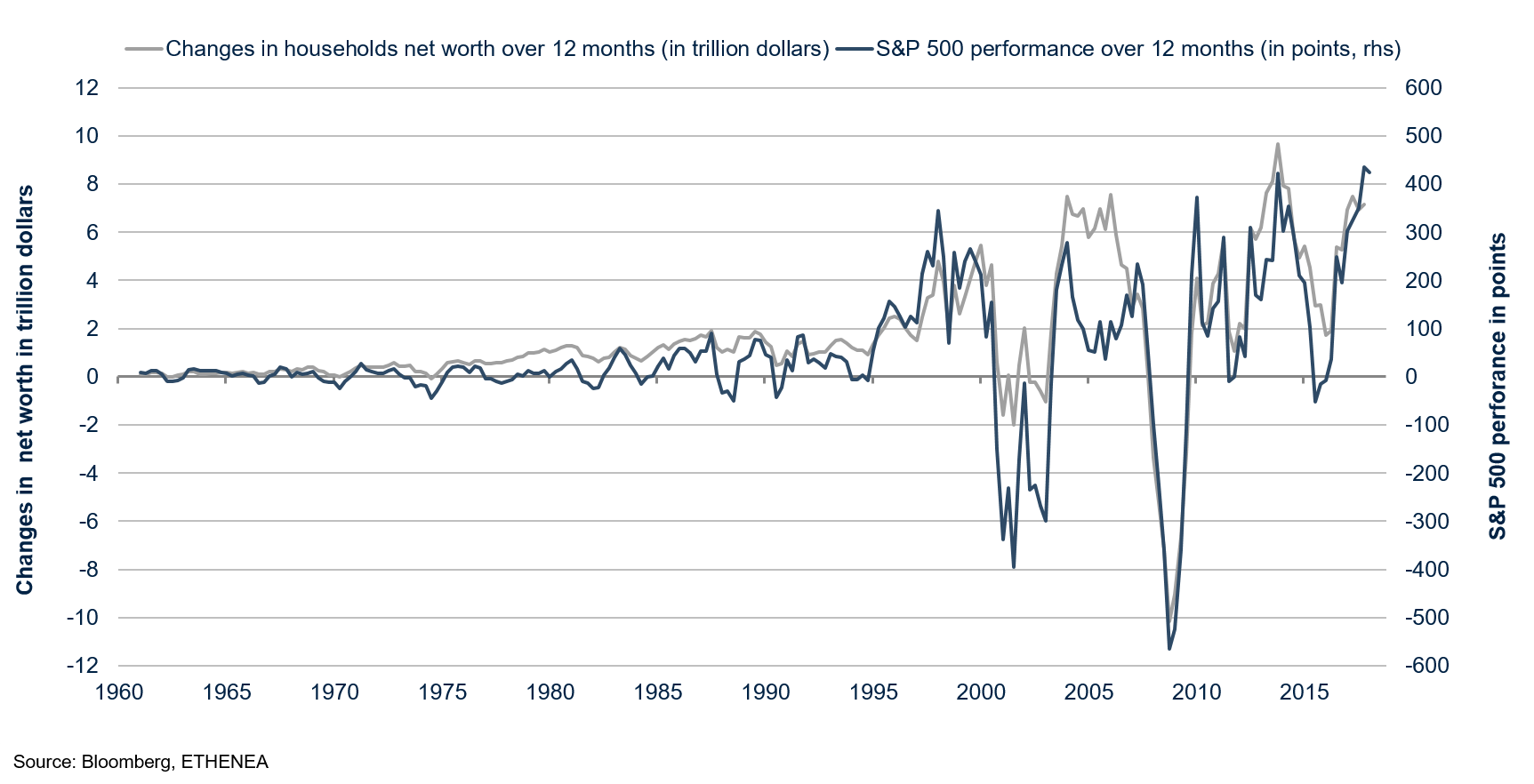

Infine, oltre a questi effetti diretti e misurabili, il mantenimento di tassi bassi per un periodo più lungo ha fatto salire il valore degli attivi e dunque la ricchezza delle famiglie, favorendo i consumi. Il grafico 5 mostra chiaramente lo stretto legame tra le variazioni della ricchezza delle famiglie e le performance del mercato azionario. Non è arbitrario associare la buona performance dei mercati finanziari – titoli di Stato, obbligazioni societarie, azioni e immobili – al livello dei tassi d'interesse. L'aumento della ricchezza riduce inoltre il fabbisogno di risparmio, incrementando la capacità e la propensione al consumo e stimolando quindi la crescita.

Grafico 5: il patrimonio netto delle famiglie è sempre più strettamente legato ai mercati finanziari

Da quando i tassi d'interesse hanno invertito rotta, gli effetti positivi descritti sopra sono svaniti. Esaminiamoli uno per uno per vedere dove si celano i rischi.

L'onere rappresentato dai tassi d'interesse in proporzione al reddito, misurato dal PIL, è pari al 18%, uno dei valori più bassi mai registrati, che indica che l'economia è in grado di assorbire diversi rialzi dei tassi senza battere ciglio. Volendo essere più precisi, abbiamo stimato la quota percentuale del carico da interessi sul reddito lordo primario di ogni agente economico. Il termine "reddito lordo primario" che abbiamo appena coniato non è altro che una stima degli utili al lordo di interessi passivi e imposte (EBIT), spesso usati per calcolare la capacità di una società di onorare il proprio debito. Sebbene i dati macroeconomici da noi utilizzati si basino sul Sistema di contabilità nazionale (SNA) e non sui principi contabili GAAP statunitensi, la sostanza rimane la stessa. Il reddito lordo primario tiene conto delle differenze tra le fonti di reddito, ad esempio le imposte per i governi, le vendite per le aziende e i salari per le famiglie, in maniera coerente, al fine di stimare la capacità di ogni settore di pagare interessi. Torniamo a porre la stessa domanda: i settori economici possono assorbire diversi rialzi dei tassi, ma fino a che punto?

Nelle ultime due colonne del grafico 2 cerchiamo di dare una risposta a questa domanda nel seguente modo. Se la CFG è stata causata dal carico degli interessi pagati dai diversi settori, tassi d'interesse di che entità porrebbero oggi tali settori nella stessa situazione di allora? Basandoci su questa logica, abbiamo stimato a che livello debbano arrivare i tassi d'interesse perché il relativo carico espresso come percentuale del reddito lordo primario sia uguale a quello riscontrato alla vigilia della CFG. La risposta varia naturalmente da settore a settore. Secondo le nostre stime, il governo in generale non può sostenere nemmeno un solo rialzo dei tassi; si tratta chiaramente del settore economico più rischioso. Questo non sorprende, dal momento che il settore governativo registra il più elevato carico di debito ed è quindi il più sensibile ai rialzi dei tassi. Il peso della crisi grava letteralmente sulle sue spalle. D'altro canto, il settore non finanziario privato domestico può assorbire rialzi dei tassi che vanno dall'1,8% per le imprese non finanziarie prive di personalità giuridica al 3,5% per le altre aziende non finanziarie. Stando a questo approccio, il rischio sembra concentrarsi sul debito pubblico, che potrebbe in ultima istanza non essere più privo di rischio.

Di fatto, anche se i tassi d'interesse rimanessero invariati sino alla fine dei secoli, la politica fiscale espansiva dell'amministrazione Trump, che sta creando un enorme disavanzo di bilancio e l'esplosione pianificata del debito pubblico, pone un rischio a lungo termine. I Treasury statunitensi continuano tuttavia a ispirare fiducia. Questi titoli offrono un elevato grado di liquidità e, essendo denominati nella valuta di riserva mondiale, godono di uno status speciale. Lo shock causato dalla CFG ci ricorda che il mondo può irrevocabilmente cambiare nel giro di due settimane. Di conseguenza, i titoli del debito pubblico statunitense, e per estensione anche quelli del debito pubblico di Paesi fortemente indebitati a causa della CFG e/o della crisi dell'euro, sono divenuti molto più rischiosi.

Infine, la sensibilità del valore degli attivi ai tassi d'interesse rappresenta il principale rischio a breve termine e quello più difficile da valutare. La ricchezza delle famiglie è ora più che mai legata ai mercati finanziari e una correzione del mercato azionario di ampia portata potrebbe far precipitare l'economia statunitense nella prossima recessione. Sebbene, come si ripete spesso, i listini abbiano previsto 15 delle ultime 10 recessioni, è giusto che lo scenario macroeconomico tenga conto dei mutamenti delle tendenze dei mercati finanziari.

Conclusioni

I fondamentali economici restano vigorosi e la grande maggioranza degli indicatori anticipatori segnala una crescita robusta. L'inflazione resta modesta, ma le banche centrali stanno gradualmente assumendo un orientamento più restrittivo. La fiducia delle banche centrali nel loro scenario economico di crescita e inflazione si è rafforzata al punto che un aumento dei tassi d'interesse statunitensi e la fine del QE della BCE sono ora ampiamente previsti.

La sensibilità dei mercati finanziari ai tassi d'interesse è aumentata, come ha mostrato la correzione del mercato azionario osservata a febbraio. Ciò non sorprende, date le elevate valutazioni degli attivi.

Abbiamo mostrato come il calo dei tassi d'interesse avvenuto in seguito alla CFG, abbia svolto un ruolo importante nella ripresa dell'economia e del sistema finanziario. Riteniamo che le cifre sull'inflazione vadano monitorate molto attentamente nei prossimi trimestri, in quanto possono causare pronunciate variazioni delle valutazioni degli attivi finanziari e del ciclo economico.

Abbiamo inaugurato il 2018 all'insegna della cautela e nei mesi successivi è avvenuto ben poco che possa modificare il nostro orientamento. Rimaniamo cautamente ottimisti riguardo ai prossimi sviluppi.

Please contact us at any time if you have questions or suggestions.

ETHENEA Independent Investors S.A.

16, rue Gabriel Lippmann · 5365 Munsbach

Phone +352 276 921-0 · Fax +352 276 921-1099

info@ethenea.com · ethenea.com

Come tutti gli investimenti in valori mobiliari e in strumenti analoghi, l'investimento in fondi comporta il rischio di ribasso e di cambio. Di conseguenza, i prezzi delle quote del fondo e i rendimenti sono soggetti a variazioni e non possono essere garantiti. Le spese connesse all'investimento nel fondo influiscono sulla performance effettiva. La sottoscrizione di quote può essere effettuata unicamente sulla base dei documenti di vendita previsti dalla legge (Documento contenente le informazioni chiave per gli investitori, prospetti di vendita e relazioni annuali), i quali sono disponibili gratuitamente in lingua inglese presso la società di gestione ETHENEA Independent Investors S.A., 16 rue Gabriel Lippmann, L-5365 Munsbach, nonché presso il rappresentante in Svizzera: IPConcept (Schweiz) AG, In Gassen 6, Postfach, CH-8022 Zürich. L'agente pagatore in Svizzera è DZ PRIVATBANK (Schweiz) AG, Münsterhof 12, Postfach, CH-8022 Zürich. Tutte le informazioni contenute nel presente documento hanno come unico scopo la descrizione del prodotto, non rappresentano in alcun modo una consulenza d'investimento e non contengono alcuna offerta di contratto di consulenza, per la fornitura di informazioni o per la compravendita di titoli. Il contenuto è frutto di scrupolose ricerche e di un attento lavoro di compilazione e verifica. Tuttavia, non forniamo alcuna garanzia circa la sua correttezza, completezza o esattezza. Munsbach, 01.03.2018.